“垂帘听政”的黄金

全文7645字,阅读约需13分钟

嘉实财富首席宏观分析师 谭华清博士

黄金是一种古老的贵金属。几千年前,人类就有了对黄金的崇拜。黄金人面像,黄金首饰,都是博物馆里面的常客。古今中外,黄金始终是一种重要的投资品。如今黄金的价格创了历史新高,我们又该如何认识黄金。

黄金的起源及其物理属性

对于金元素的产生,我们可以追溯到恒星的演变,它在内部进行聚变的时候,产生高温高压等极端的环境。在这样的环境下,元素的分子结构发生改变,进行重组,便形成了金元素。随着聚变的持续进行,恒星当中的金元素也在逐渐累积。某些恒星寿命走到尽头,发生超新星爆炸,自身含有的元素纷纷散落出去,并在宇宙当中流浪。这些流浪的物质在机缘巧合下聚拢起来,形成行星的内核。随着累积物质越来越多,行星也就形成了,作为最初的组成元素——金元素,便被深深地埋藏在了地核当中。这就是金元素的由来,只要宇宙当中有恒星存在,金元素就能不断产生。

据了解,黄金是非常难以合成的。这和金元素的原子特性有关。元素周期表中的1~118号元素,都已经被人类发现或者制造出来,金元素(Au)是第79号元素,其中Au-197是金的稳定同位素,市面上黄金都是Au-197的同位素。其余金的同位素都是不稳定的。金元素属于重元素,难以用核聚变的方式得到;在核物理中,可以利用氦核撞击某些重元素的原子核,将有几率使原子发生裂变,然后得到金的同位素。不过科学家发现,这种办法得到的金元素都是不稳定的,会继续衰变为其他元素,无法得到稳定的金-197。能得到稳定金元素的办法,是使用80号汞的同位素Hg-197(Hg-197的半衰期为2.7天),然后通过β衰变释放一个高能电子,转变为稳定的金-197,但Hg-197本身就是贵重物质。因此,要得到稳定的金元素,需要使用更加稀缺、贵重的元素,里外里产生稳定金元素的成本是极其高昂的。

黄金作为货币的历史

货币天然不是金银,金银天然是货币,这是马克思的名言。金银为何天然是货币,和金银自身的优质属性密不可分。黄金有着极为稳定的化学性质,这种性质使得黄金不容易被腐蚀、氧化,也不容易被虫子蛀掉。同时,黄金的质地相对柔软,具备极佳的延展性和可锻性,这些特性使得黄金可以被方便地加工成各种形状。金银这些属性使得它容易切割、容易运输、方便储藏和保值。

正因为如此,在奴隶社会时期,金银就已经成为重要的货币组成部分。随着经济的发展,金银在货币体系逐渐成为了主导。黄金正式成为本位货币始于英国,1816年英国颁布《金本位制法》,之后欧美诸国先后采用金本位制度,作为基础的货币制度。也被称为古典金本位制度。

古典金本位制是一套体系,在该体系下,所有国家都将其货币的价值与一定黄金数量挂钩,或者是将他们的货币与另一国家已经与一定黄金数量挂钩的货币实行挂钩。国内货币能够以固定的价格自由兑换成黄金,黄金输入输出不受限制。金币与其他金属硬币和纸币一起作为国内货币流通,而各国的金币组分不尽相同。由于各币种的价值都以一定黄金数量来确定,参与这一体系的各币种间的汇率因此也是确定的。

古典金本位制度在战争期间容易受到冲击,因为打仗是要用钱的。因此一战期间,金本位就暂时的废除了,一战后短暂的恢复,但紧接着就发生了大萧条和二战,已经失去了恢复金本位的经济和政治基础。

二战后,全球主要经济体又朝着金本位制度方向走去,建立了美元挂钩黄金(以当时35美元一盎司的黄金平价将美元与黄金挂钩),各国货币挂钩美元的固定汇率制度体系,但是汇率可调整。本质上依然是一个金本位制度,只是黄金彻底退出了流通领域。各国和美元的汇率可调整,这样就不受黄金流入流出的约束了。也就是说,各国可以采取货币政策,通过汇率贬值的方式来加以应对经济危机。而不需要向过去那样防范黄金流出对经济的紧缩效果。

这个制度因其内在的“特里芬难题”最终崩溃,1971年,美国单边终止其金本位制, 布雷顿森林体系瓦解 。

金本位的好处是基本不容易发生通胀。但弊端也非常明显。可能会造成通缩。在经济危机的时候,因为各国要维持自身的黄金本位,往往不是降息反而要加息,实施的不是逆周期政策而是顺周期政策,会加重经济萧条。从这个意义上讲,人类很难再回到金本位。

垂帘听政的黄金

当前,布雷顿森林体系已经崩溃,各国货币的比值和黄金完全脱钩。在现代法币体系下,黄金已经基本退出了货币流通领域,但它依然扮演着重要的货币属性,在各国央行储备体系中占据重要位置。不妨把这种现象称之为“垂帘听政”,听的是信用货币,主要是美元的政。

黄金本质上依然是一种实物货币,也是唯一的实物货币。这一地位可以从各国央行显著持有黄金作为储备来验证。

图1

图片来源:网易。

从国际货币储备来看,黄金还是唯一的超越主权的国际储备货币。很显然,它是主权储备货币—美元—的竞争对手。正因为有黄金的存在,一定程度上制约了美元储备货币的滥发。

这是我们理解黄金的起点和基础。从实物货币角度去理解黄金,决定了黄金具有以下属性:

-

抗通胀属性

从绝对价值的角度,只要黄金作为唯一的实物储备货币的地位不变,那么长期来看,黄金就有抗通胀属性,本质是保值。

-

实物货币的避险属性

乱世买黄金。地缘冲突下,包括美元在内的信用货币的信任可能会受到动摇,黄金这一超主权货币会受到人们的追捧。这是黄金的避险属性。当世界发生危机,人们会担心法定货币是否还值得信赖,这种担忧会导致人们投资黄金。这和抗通胀还是略有区别。在温和通胀环境下,人们一般不会担忧法定货币的信用。

抗通胀属性和避险属性决定了黄金的战略配置价值。

-

实物货币的金融属性

与此同时,黄金作为国际储备货币之一,它和美元作为竞争对手,随着美元周期的波动,黄金的战术投资价值也就产生了。战术配置价值就是依据特定的周期属性,阶段性的增加配置,或者减少配置。

黄金的定价

黄金到底如何定价?有人指出,黄金不派息,所以没有价值。这个显然是不对的。珠宝也不派息,那为何很多人趋之如骛?齐白石的画也不派息,不妨碍人家视为宝藏。我们依然是把黄金从一种实物货币的角度去理解黄金的价值。事实上,这个价值显然是低估了的。

作为一种实物货币,其含义就是黄金是可以保值的。具体而言,我们假设T=0期 黄金的价格为1000美元/盎司,同期通胀指数为1。T=10期后,通胀指数为1.10,也就是说,物价水平上涨了10%。由于黄金是实物货币,假定这一期间没有超大型金矿的发现,那么T=10期,黄金的价值应该等于T=0期的黄金的价值。也就是说,T=10期,黄金的美元价格应该和T=0期的美元价格一致。因此,T=0期的美元价格到了T=10期为1100美元。所以黄金在T=10期为1100美元。从这个意义上将,黄金是一个零息债券,生息率和通胀率相等。可以简化理解为,我们在T=0期以1000元发行了一个面值等于1000+未来通胀率的债券。

表1 黄金可以认为是零息债券

事实上,黄金的价值应该更高,因为黄金还有珠宝属性,还有避险属性。但至少我们可以得到一个黄金长期回报的下限。这里特别强调,目前黄金定价权在美国,因此,黄金当前的预期回报率约等于通胀率,这个通胀约等于美国的通胀。

黄金的牛熊周期

谈到黄金的定价,我们把黄金理解为零息债券,它的名义长期回报率至少等于美国的通胀,也就是说,黄金应该有一定的超出通胀以外的回报,以体现其贵金属属性以及避险属性。这一点可以从百年资产长期回报的数据中得到验证。

自1802年以来,黄金的长期回报显然战胜了美元,并且有温和的实际回报。根据杰里米·西格尔的研究,从 1802 年到 2014 年的二百多年中,美国股票、债券、国库券、黄金和美元的实际年度回报率(扣除通货膨胀因素)分别为 6.7%、3.5%、2.7%、0.5%和-1.4%,这些资产的实际总回报率(扣除通货膨胀因素)分别为 103万倍、1642倍、275 倍、3.1倍和-95%。

这些都是黄金的战略配置价值的视角。这个视角回答的问题是,假如我们现在投资黄金,10年后,20年后,我们大约能够得到多少的回报。这同时也是一种买入并长期持有视角的投资策略。

图2 百年资产长期实际回报

数据来源:《股市长线法宝》,(美)西格尔。

但我们回顾黄金的历史,黄金除了有长期配置价值,还有非常明显的战术配置价值。也就是说,黄金有明显的牛熊周期。如果对牛熊周期理解一二,不妨碍有些弄潮儿在这其中挣的盆满钵满。

表2 黄金牛熊周期历史统计

注:以伦敦金现货价格为测算标的,数据统计区间为:1970年1月4日-2024年4月3日。周线数据,来自Wind。

图3 伦敦金现货走势图(1970-2024,美元/盎司)

数据统计区间为:1970年1月4日-2024年4月3日。周线数据,来自Wind。

我们复盘黄金的牛熊周期,可以找到驱动黄金价格周期变化的核心变量-美元指数。而美元指数又和美债收益率的涨跌高度相关。所以我们说,投资黄金约等于投资美债说的其实就是这个意思。但黄金的驱动因素并不完全是美债收益率,还有避险情绪,还有美元信用的担忧。这是投资黄金的复杂的一面。

图4 伦敦金价格和美债收益率、实际收益率走势

图5 伦敦金、美债实际利率、名义利率走势的相关性非常高

数据来自:Wind,嘉实财富。

但这种负相关性也不完美。在特定时候,美债收益率下行,黄金下跌,此时往往伴随的是美元走强。

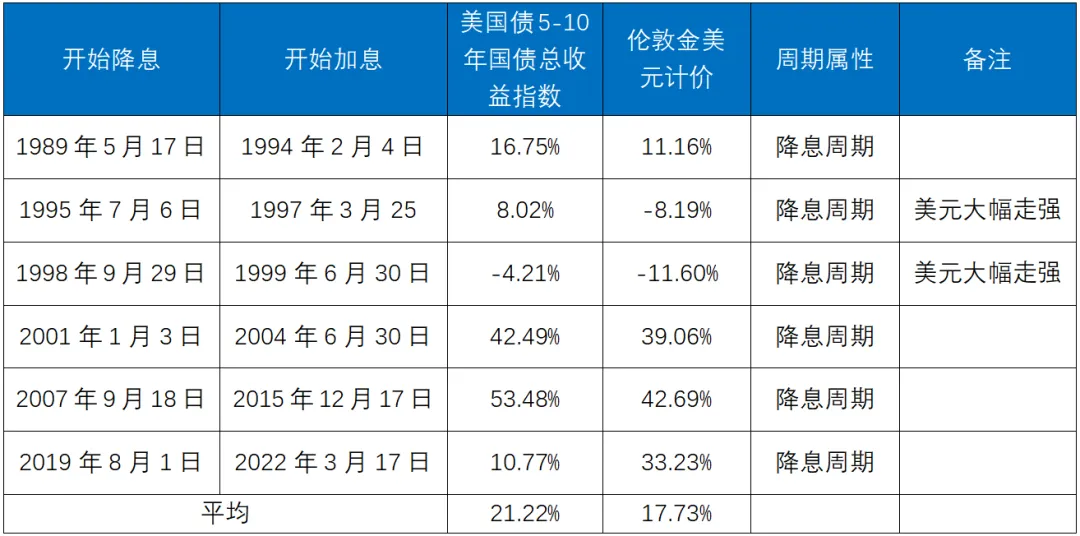

表3 1990年代以来美国国债总收益指数和伦敦金在降息周期的收益对比

注释:数据有限统计区间始于1992年6月30日-2023年9月20日。数据来源Bloomberg和Wind。

图6 在美元大幅升值的背景下,黄金往往是下跌的

从历史数据来看,黄金价格的波动和美债实际利率、名义利率的走势呈现较强的负相关性。

但是3月份以来,黄金的价格和美债收益率、实际收益率走出了正相关态势,和历史的故事有所不同。在20世纪70年代高通胀阶段也发生过美债收益率上行,黄金也上涨的情况。

图7 在滞胀时期,黄金和美债收益率也是上涨的

图8 黄金和美国实际利率并不总是负相关

在地缘博弈加剧的当今时代,防范、担忧美元信用的力量在逐渐增强,以俄罗斯为例,十年谋划下,直接清仓了美债,转而增持黄金以及人民币资产。与此同时,俄乌战争发生以后,俄罗斯的主要银行都被剔除了SWIFT系统,依靠美元进行贸易的不安全感,加剧了部分经济体增持黄金的行为,尤其是和美国关系有风险的经济体。2010年以来,俄罗斯、中国、土耳其、印度等新兴市场经济体央行都大举增持了黄金。尤其是2022年以来全球央行的黄金购买量大幅增长。2022年全球央行黄金购买量高达1081.9吨,比2021年的450.1吨大幅增长了500多吨,相当于推动全球黄金需求增长10%以上。

图9 中俄两国过去十年总体上以增持黄金为主

图10 中俄两国过去十年总体上以增持黄金为主

2024年4月以来,黄金走势和美债实际收益率的背离多数被认为是央行行为、投资者对实物黄金的购买行为所驱动的。

这里面我们不得不讨论一下黄金的下游需求。

图11 2022年全球黄金地面存量分布

图片来源:逻数财经研究。

2022年时地面黄金存量大约17万吨,其中45.7%是黄金首饰,20.6%是金币金条,主要是私人持有,二者合计占比达到三分之二,也就是说三分之二的黄金是分布在民间。此外,各国央行合计持有35715吨黄金,占现存黄金量的17.1%,黄金ETF持有3473吨黄金,占现存黄金量1.7%。可见,央行和投资机构持有的黄金显著低于民间老百姓持有的黄金量。从黄金消费需求(黄金首饰+金币金条)来看,中国和印度的黄金消费需求最高,二者较为接近,中国和印度的黄金消费需求总量占全球的比例接近一半,两国老百姓是最喜欢购买黄金首饰、金币、金条的国家。

图12 历年全球黄金回收量以及占总供应量的比例

图片来源:逻数财经研究。

全球黄金首饰存量高达9.55万吨、金币金条存量高达4.3万吨,总共有14万吨,而每年回收的金条大约是1500吨,不到2%。黄金的全年产量大约是3500吨。二者相加大约5000吨,占存量金的3%左右。新增供给对于存量黄金这个量来说是非常少的。一方面,因为大部分投资者买入黄金之后并不想拿出来卖,而是当做传家宝的。因此,黄金到了民间就容易沉淀下来。另一方面,黄金的储量相对有限,开采成本也日益偏高。

根据世界黄金协会的数据2022年全球黄金需求量4751.9吨。基本接近每年的供给。其中黄金首饰需求2195.4吨,占总需求的46.2%;金币金条1222.6吨,占25.7%;工业科技用金308.7吨,占比6.5%。此外,全球黄金ETF的黄金购买量-109.5吨(即抛售黄金),占比-2.3%;全球央行黄金购买了1081.9吨,占比22.8%。相比而言, ETF购金和央行购金的不确定性高,可能会购买黄金形成黄金需求,也可能抛售黄金形成黄金需求的减量。其次是消费者购金(金首饰、金币金条)、最稳定的要数工业用金。

图13 2022年全球黄金新增需求量

图片来源:逻数财经研究。

图14

黄金的工业、科技需求主要是电子电器、牙科会使用黄金,黄金 工业科技需求量一直较低,只占黄金总需求量的一小部分(不到10%)。2010-2022年以来,黄金工业科技需求基本呈现下降趋势,并没有增长。2022年相比2010年下降了将近30%。

图15

2010-2022年全球金首饰需求量总体相对稳定,基本稳定在2200吨。部分年份可能会出现较为明显的波动,2013-2015年,金首饰需求达到了2500吨左右。与金首饰类似,金币金条的需求量总体也较为稳定,2010-2022年全球金币金条需求基本是1000吨出头一点。

正是因为工业需求、民间需求相对稳定,所以黄金的涨跌主要受ETF交易以及央行行为驱动。这一半属于金融属性范畴,一半属于地缘博弈范畴。通过对黄金牛熊、供求的梳理,我们大概提炼出驱动黄金的因素可能包括:

-

美元走弱

-

美债走弱

-

地缘摩擦加剧

-

央行行为

黄金的投资

为何投资黄金?一方面,黄金本身具有抗通胀属性,长期来看具有一定的预期回报。另一方面,黄金还有反脆弱性,在经济社会出现极端风险时,黄金的避险属性的价值就会凸显。

这一点是很多其他资产所没有的特征,这决定了黄金和其他资产的低相关性,及其在资产配置中扮演的重要角色。

表4 主要资产的风险收益特征

数据统计区间为:2005年1月2日-2024年4月8日,周度数据,来自Wind,嘉实财富。

美国债券指数为Bloomberg Barclays US Aggregate Bond Index,中国债券指数为中债新综合总财富指数。以上仅供参考,不构成任何产品或资产的宣传推介,不构成具体投资建议,亦不构成收益承诺或保证。市场有风险,投资需谨慎。

表4表明,黄金作为单独一个资产类,其长期回报依然是可观的。

表5 主要资产之间的相关性

更重要的是,黄金和中债、美债以及股票资产的低相关性。正预期回报,和其他资产低相关,这是资产配置的福音。

图16 黄金在股债60:40组合出现重大回撤的时候的回报

来源:What Are the Long-Term Returns of Asset Classes? - DayTrading.com.

图16进一步表明,黄金在股、债组合出现极端风险的时候能够产生非常显著的正向回报,也就是所,黄金具有很强的“反脆弱性”,能有效降低股、债组合的净值回撤风险。

可以说,黄金应该在资产组合里面是不可或缺的。如果账户配置特别少,可考虑逐步提升。

黄金市场已经成为一个全球性的大型的高流动性的市场。根据全球黄金协会估计,实物黄金的持有量,包括投资者和央行在内,大约是5.1万亿美元,同时有1万亿美元的黄金期货或柜台交易市场。黄金每天的交易量相当于美国的国库券(T-Bills),在2023年大约等于1630亿美元。黄金的这种高流动性为大型机构配置黄金类资产提供了可能。即使在流动性危机发生的时候,黄金受到的压力相对股票要小很多。

投资黄金的方式也比较多,实物黄金、黄金基金、黄金期货、黄金期权、黄金首饰等等。

表6 投资黄金的方式

黄金与人民币汇率

黄金目前依然是国际定价,并不是人民币定价。这也意味着,黄金价格折算成人民币的时候,自然考虑了人民币升值或贬值的影响。作为人民币投资者投资上海金,本身也承担了汇率风险。

但在特殊情况下,即使是考虑了人民币汇率的情况下,上海金的价格也要比伦敦金的价格高,或者要低。这背后可能隐含了人民币投资者对人民币更多的贬值或者升值预期。

图17 上海金和伦敦金的价差走势

数据来源:Wind。

图18 上海金和伦敦金的价差可以推算出黄金市场隐含的美元兑人民币汇率

数据来源:Wind。

如果这种统计特征继续有效,那么我们在投资黄金基金的时候可以做一些选择。在人民币有贬值预期的时候,可以投底层标的为上海金为主的黄金基金,如果人民币有较强的升值预期的时候,则选择底层标的以伦敦金为主的黄金基金。

总结:黄金值得配置

黄金是一个人人想拥有的贵金属。它的良好特性让它曾经长期作为基础货币制度的本位货币。1971年布雷顿森林体系解体之后,人类社会进入纯法币信用时代,以美元作为主要的储备货币。但黄金依然是各国央行外汇储备中最重要的储备之一,对于部分经济体,已经是最重要的储备。因此黄金依然具有实物货币属性,也具有超主权国际储备货币的属性。

这决定了黄金具有实物货币的抗通胀属性、避险属性,以及受美元周期影响的金融属性。

从长期来看,黄金具备带来实际回报的价值,同时考虑到它特殊的抗通胀、避险属性,它在极端风险发生时候,往往表现出较好的反脆弱性,统股、债组合的配置中可以扮演有效降低组合净值回撤的重要价值。黄金可以说,是资产配置中不可或缺的一部分。

站在当下,在天时地利人和的环境配合下,黄金已经处于历史高峰。地缘博弈加剧、通胀高企、美联储降息预期仍在,黄金可能仍处于牛市环境当中。我们对投资者的建议是,长期逐步增加黄金配置,短期可以以基础仓位持有应对,有较为丰厚的回报可以考虑止盈。