布局美债投资:天时、地利、人和

全文3106字,阅读约需6分钟

嘉实财富全球资产配置总监 王智强博士 CFA

随着国内投资者的全球化视野逐渐开阔,对全球资产的投资热度也日益高涨,也更加愿意去打造一个更加全球化、多元化、分散化的投资组合。在这当中,美债也进入了国人的视线,投资美债基金成为了一些投资人的新方向和新选择之一。

我们认为,布局美债是当下可行的投资方向,美债当前具有“天时、地利、人和”的多方面优势,是构造一个全球多元资产配置组合的必需要件之一,投资者可以予以更多的关注。

1 布局美债投资:天时

《易·乾》:“先天而天弗违,后天而奉天时。”

对于债券投资来说,其投资收益与利率的周期密切相关,而我们当前正站在一个美联储降息周期的启动前夕的时点上,这也是我们看好美债的根本原因,即美债收益率在中长周期的维度下易跌难涨,在收益率下行的过程中,投资者大概率可以同时兼顾票息收益和资本利得收益(久期收益)。

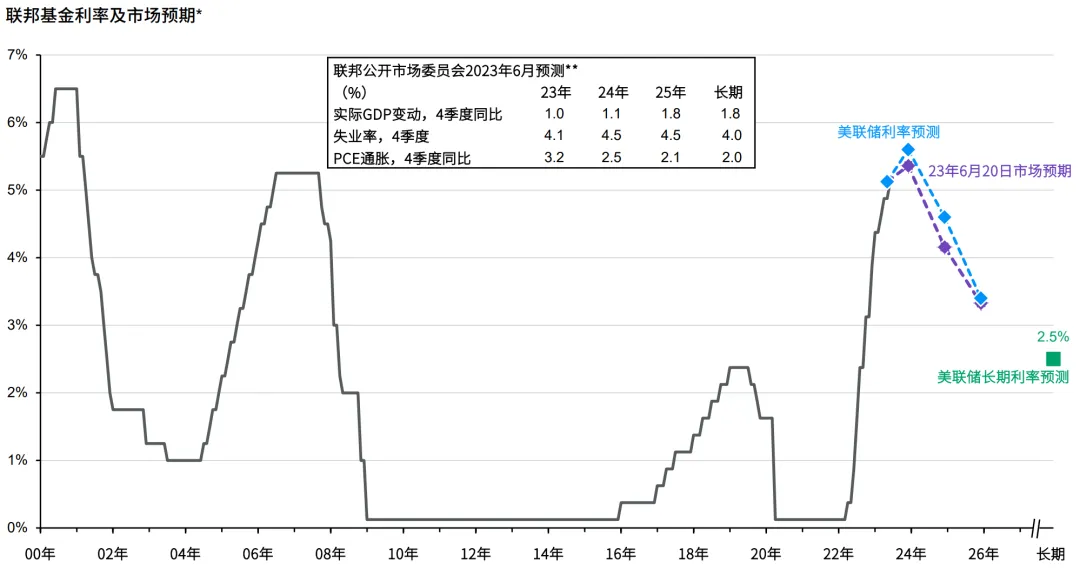

本轮的加息周期自2022年俄乌战争之后启动,彼时大宗商品价格暴涨带来了成本推动型的通胀上涨,再叠加2020年新冠疫情之后因财政刺激而导致的超额储蓄增加带来的需求驱动型通胀压力,通胀如脱缰野马飙升,美联储祭出了强力加息的手段,联邦基准利率从0-0.25%升高到现在的5.25%-5.5%,是2007年以来的最高水平(如图1)。

图1 美国联邦基准利率当前处于2007年以来的最高峰水平

数据来源:摩根资产

然而世异时移,当下的状况已经和当时有了明显的不同——通胀水平已经大幅下降,而美国消费者对于未来三年的通胀预期也下降至2.3%,创下自2013年6月调查开始以来新低,与此同时,经济数据尤其是就业数据也已经显著走软,高利率环境对经济各个主体(政府财政、居民、企业)的抑制作用也更加突出——所以美联储也到了实施降息的时候了。目前美联储同市场的沟通已经较为充分,情绪酝酿到位,市场认为9月美联储议息会降息的概率已经是100%,无非是降息25个BP还是50个BP的问题。

对于投资来说,方向(势能)最为重要,而美债利率的方向大概率是向下:如果不发生衰退,美联储需要将利率回归正常化的水平;如果发生衰退,美联储则需要更大幅度降息,将利率压低到更低的位置上,此时美债将在主要资产类中脱颖而出。不管哪种情形发生,美债都具有相当的投资和配置价值。

这就是美债的“天时”所在,也是布局美债的底气所在,这样的情形并不经常发生,上一次这样的机会是2007年,也就是17年前。

2 布局美债投资:地利

《史记·楚世家》:“处既形便,势有地利,奋翼鼓翅,方三千里。”

美债的另一方面优势体现在其“地利”方面,即从跨资产及资产类内部的角度看,美债具有投资和配置价值。

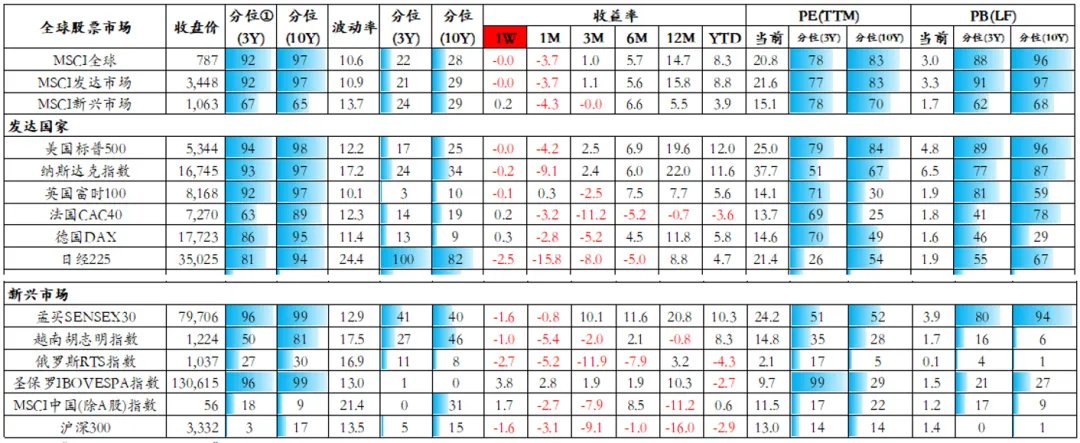

从跨资产的角度看,美债相比于股票资产更具有吸引力。一方面,美股的估值仍然偏贵,如图2所示,标普500指数的PE处于过往5年的79%分位,处于过往10年的84%分位,而目前的债券收益率依然处于较高的位置上,从一些股债性价比模型(例如Fed模型等)看,债券资产的相对吸引力会更高。此外,对于有固定期限的投资者来说,当前的债券高利率环境还为其创造了“锁息”的机会,持有至到期的策略若能匹配需求,则其投资的确定性也会远远高于股票等其他的资产类,故对于这类投资者来说,债券的“地利”优势会更为突出。

图2 全球主要股指的点位、波动率、收益率及估值情况等

数据来源:Wind,嘉实财富,截至2024.8.9

另一方面,美债在传统上具有配置价值的原因是其与美股存在负相关的关系,所以60/40股债组合在投资者当中大行其道。然而,由于美联储自2022年3月开始的激进加息导致股票和债券市场双双暴跌,两者的传统反向关系被彻底颠覆。据高盛统计,60/40投资组合在2022年损失17%,是自2008年全球金融危机以来的最差表现。而过去一段时间,尤其是8月初以来套息交易瓦解后的资本市场巨震中,美债和美股的对冲效果重新回归,这将使美债的配置价值在投资者心目中更为重要。举例来说,据华尔街见闻报道,资产管理公司TwentyFour的经理George Curtis几个月前就开始增持美国国债——部分原因是它们现在提供的较高收益率,部分原因是他也预期随着通胀消退,股票和债券之间的旧有关系将会恢复。他表示:“我们一直在购买政府债券,国债是作为一种对冲工具存在的。”

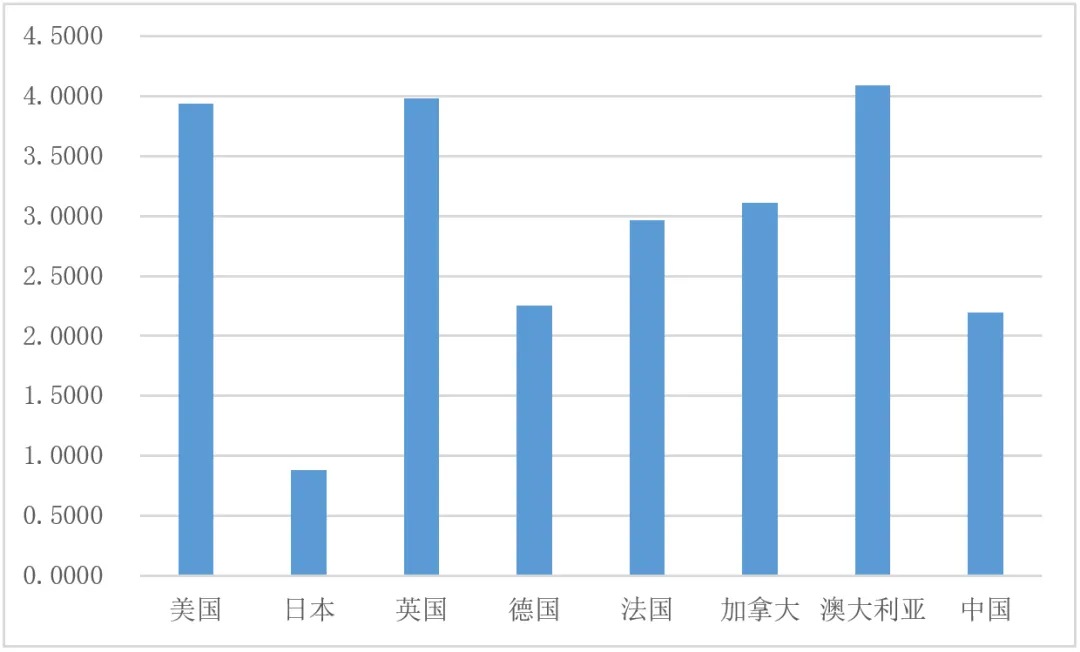

从资产类内部的角度看,美债的“地利”优势也同样明显。当前全球央行的利率周期有所不同,欧洲、加拿大等央行已经先于美联储启动了降息周期,而日本进入了罕见的加息周期,中国的货币政策则主要以国内基本面情况为主来抉择,所以各国的国债利率也存在较为明显的差异性,从下图可以看到,美国当前的十年国债收益率是其中较高的,接近4%的利率也仅次于澳大利亚和英国,相比一些欧洲国家,以及中国和日本的国债收益率,都还具有一定的优势。而对于国内投资者来说,当前面临国内利率及其他一些资产收益预期都较低的“资产荒”环境,而对具有利率优势的美债对国内投资者来说会具有更多兴趣。

图3 部分国家十年期国债到期收益率

数据来源:Wind,截至2024.8.9

3 布局美债投资:人和

《孟子·公孙丑下》:“天时不如地利,地利不如人和。”

资本市场的本质是由一个个“人”组合的,每天庞大的资金流背后,是“人”(个人、机构)的交易行为,所以关注“人”的思考和行为逻辑,是决定投资成败的最终一环,也是非常重要一环,正所谓“天时不如地利,地利不如人和”。

从投资者的行为看,过去几年的美联储加息周期里,全球投资者的资金主要流向了美债的货币基金及短债基金方面,据ICI数据,美国的货币基金规模已经约6万亿美元的庞大规模。这相当于一个蓄水池,当利率进入下行周期,随着联邦基准利率的下行,货币基金的收益终将同时下行,投资者终将会从货基的蓄水池流出,而考虑到不同的风险偏好,以及前文所述的美债的“天时”、“地利”等优势,部分资金会流入到中期和长期的美债板块当中。春江水暖鸭先知,投资者已经在“用脚投票”,如下图所示,2024年以来,债券投资者除了继续对货币基金比较青睐之外,对投资等级债(评级相对高、久期相对长)也是越来越有兴趣。

图4 债券及货币型基金的资金流情况

数据来源:摩根资产,EPFR Global,数据截至2024.8.7.注:债券型合计为高收益债、新兴市场债、投资等级债、市政债、政府债等各类债券型基金加总,含ETF及共同基金。

4 布局美债投资:正当时!

综上分析,我们认为美债投资正当时。无论是从全球配置的角度出发,还是从美债资产的当前投资价值出发,抑或从投资者的资金流角度出发,都凸显出该资产的优势所在。站在9月前美联储即将启动降息的重要时间节点上,应当尽快付诸行动!

拓展全球视野,启航全球投资,掘金全球市场,嘉实财富与您一路同行!