辩证的理解90年代日本家庭财富配置的变化

全文2018字,阅读约需3分钟

嘉实财富总经理助理 张吉华博士

嘉实财富首席宏观分析师 谭华清博士

跟踪日本家庭在90年代的配置的主题研究,去年比较多,目前似乎少了。最近在回顾我们先前观点时,有一个数据,我意识到可能会产生过于消极的影响,特此跟大家说说我的思考。

先看数据:

1)90年代之后,日本资产价格开始下跌,并没有引起警觉,人们认为调整只是暂时。想不到,漫长的30年过去了,日本90年代楼市、股市的顶仍然是天花板一样的存在。

随着经济跌入通缩陷阱,日本居民义无反顾的将财富变成存款,任凭政府政策和金融机构再怎么努力,也难以撼动“现金为王”的理念。

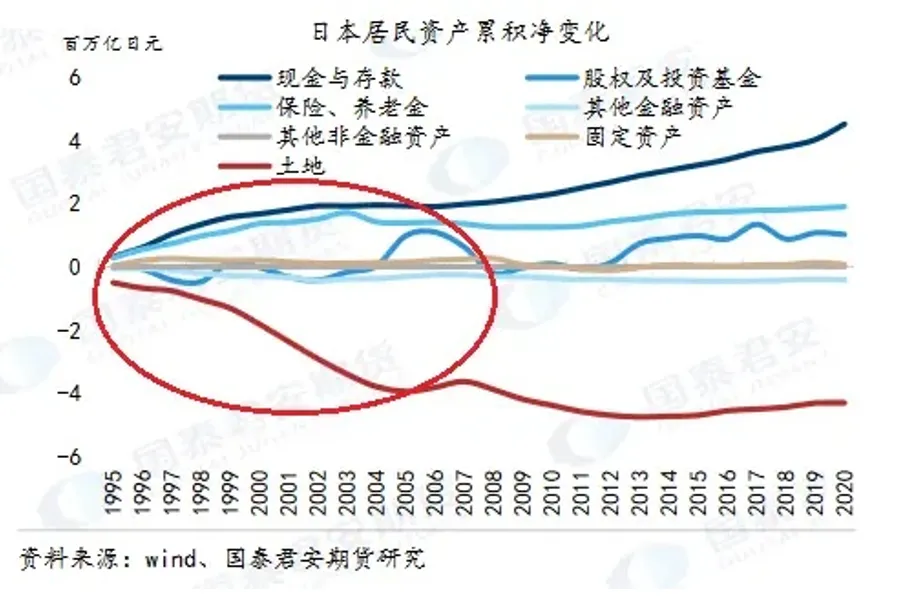

图1 日本居民资产累计净变化

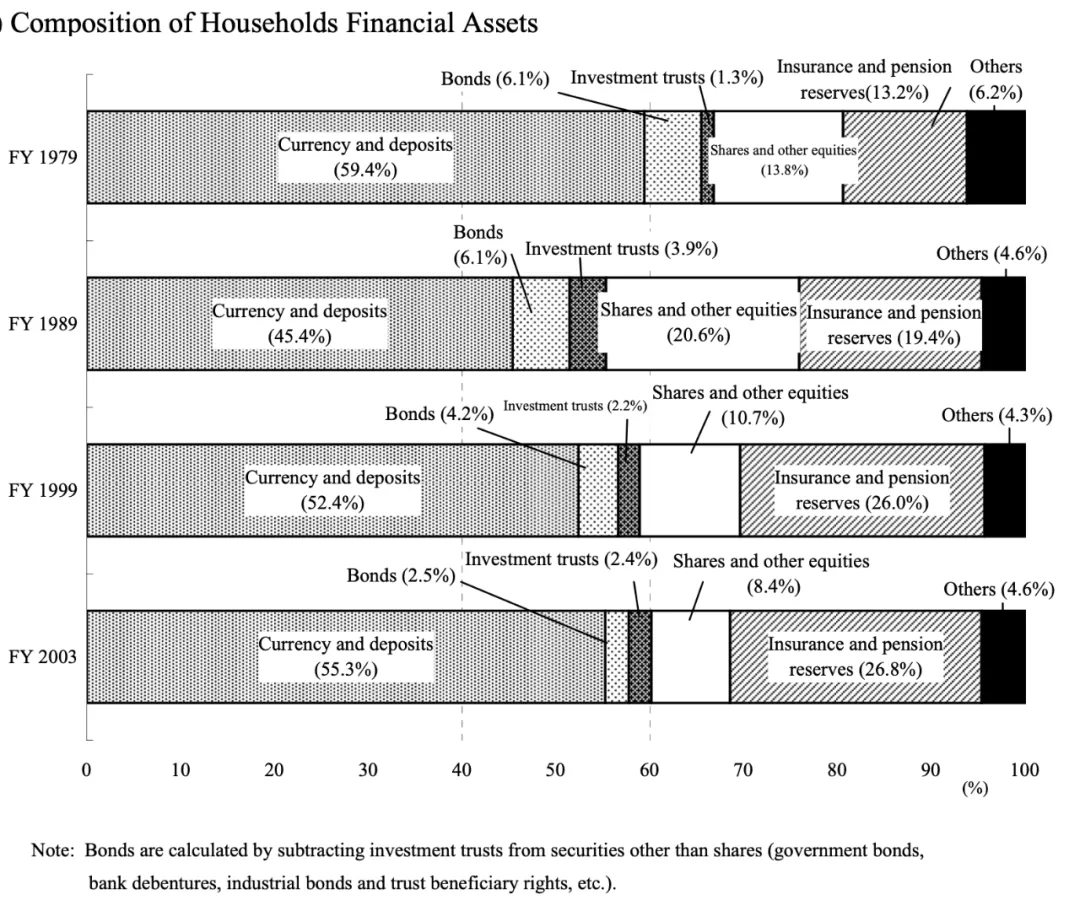

2)如果现金为王,那么有了钱第一时间存入低风险的货币及其等价物,这就顺理成章,而且从比例上看,日本家庭最高峰时有50%的金融资产都是现金与存款,如下图:

图2 1979-2003年日本家庭金融资产的构成

数据来源:日本统计局

相信这个图,大家还有印象。

那么问题来了:假定咱回到客户理财的最具体的场景,迎面走来一个日本人,他理财时,是每次都拿出50%的钱放入银行存起来吗?

【误区】我先前就是这么认为的,但这是个错误的理解!原因如下:

(1)数据表明,一直到2012年,日本家庭的整体储蓄几乎就没有增长:因为没钱、没收入!

所以,居民存款占比的大幅走高,并不全是存款总额提升带来的,而更多是来自分母的变小,即日本居民整体财富资产的收缩和其他资产价值(风险资产)的坍塌。

(2)上图数据应该只是个截面统计量,并不对应实际的微观操作。

所以,日本老百姓并不是每次都会拿出收入的50%,投向现金及存款!

房子股票 vs. 现金存款,此消彼长,一降一升,才出现了这个日本家庭的现金占比超过50%的局面。这很可能是当时的理财群体被动、躺平、不调整的结果。

重新探究这个数据,对当下我们与客户的沟通,有啥用?

对我而言,最大的启发就是,该坚定的告诉一部分投资人:

启发

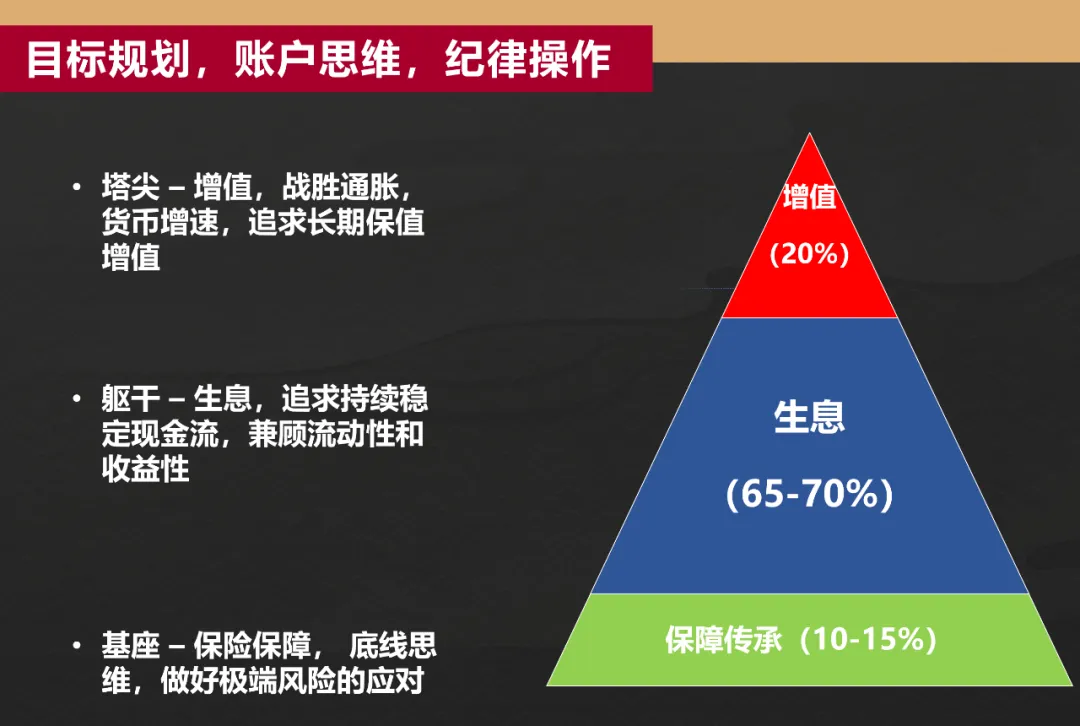

● 家庭整体的金字塔(或者叫大金字塔)的增值、生息占比,需要主动干预!

● 如果放任账户的存量不予调整,账户内增值占比会自然而然的降低,现金及理财的占比会自然而然的提升。

● 增值vs.生息,一降一升,看起来结构更合理了,但这完全是资产价格的自动纠偏和摆动,在获取回报的体验上,没啥提升,还会非常被动,说不准还会难受10年。

举个例子,相比较今年的5月20日,截至9月20日,观察当前客户的大金字塔,现金理财的占比大致(自然)提升了3~5个百分点,而这一切,只是因为A股相比5·20那一天的市值下跌了-15%,且客户的账户压根儿啥也没做。

在整个过程里,账户的回报体感应该是很差的。

而另一方面,假定客户在5·20年内高点的时候,主动降低一些风险资产的比例,把一部分增值改换为生息或固收替代产品,那么目前,就可以从容的做反向操作,在低位调升增值占比,低位调降现金理财的占比。

图3 家庭建议配置结构

图片来源:嘉实财富.以上为家庭建议配置结构示例,提及的增值、生息、保障等仅为基于客户需求进行的概念分类,并非根据风险等级对产品/服务进行划分。示例仅供参考,不同的分类方法得出的结果可能存在差异。不构成任何产品或服务的宣传推介,不构成具体投资建议,亦不代表我司销售范围。市场有风险,投资需谨慎。不保证投资者一定盈利,也不保证最低收益或本金不受损失。

根据一直以来的建议,客户家庭财富的大金字塔,长期合理配比中枢,可以按增值20%,生息65~70%,保障10~15%来安排。

这个目标比例,并不是自然而然就能成型,而是需要主动干预,有目的的纪律性操作,才有希望达成。

具体而言:

对于增值资产过多的账户,引导关注生息资产。相比过往,目前我们有非常多的低波动体感的工具,可以选用。

这些工具不管目标回报高低,都有个共同特点,要么能实现一定的流动性管理功能,要么可以在胜率前提下,有效的提升回报体感。

而对于增值资产占比较少的客户,相较今年的5·20,目前的金字塔应该是适度增配增值类工具的时候,不论A股港股美股、还是指增,都是逆周期主动干预的一种操作思路。

图4 1950-2022日经225(Nikkei 225)指数

注:数据来源:macrotrends

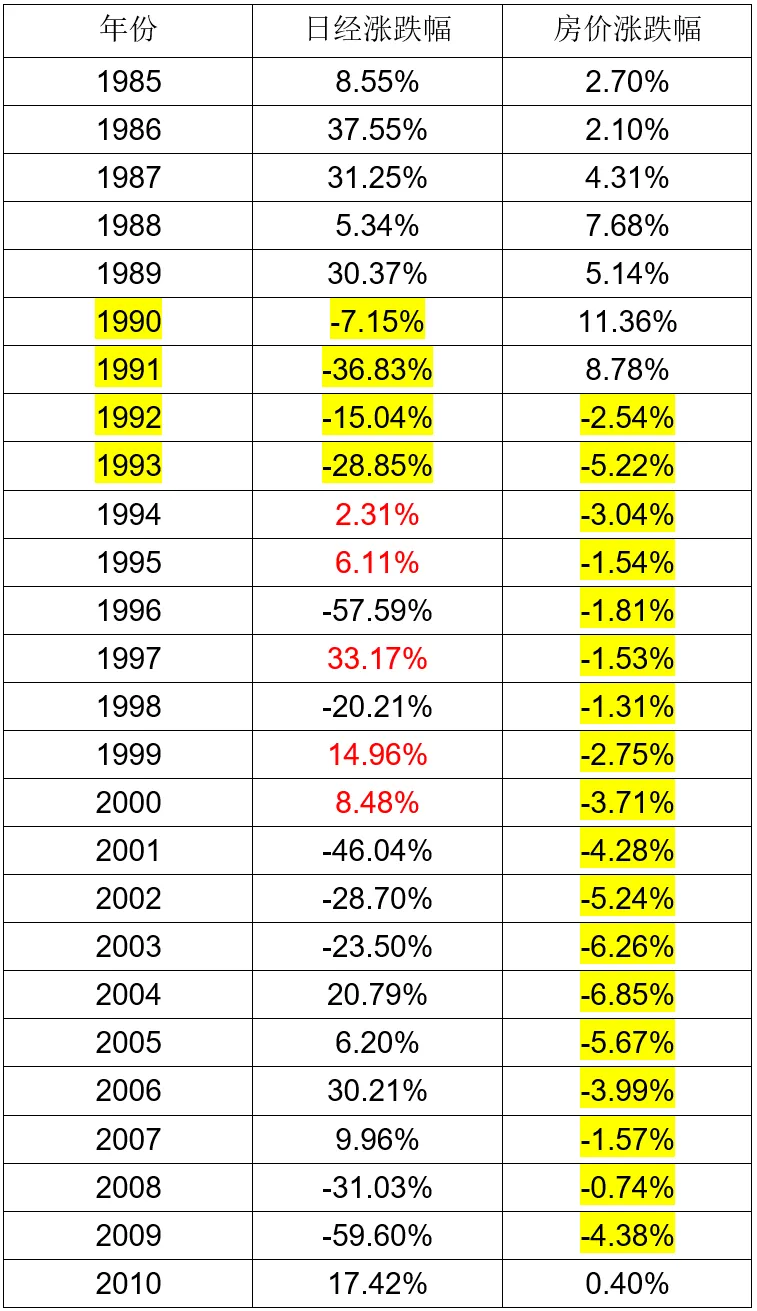

表1 1985-2010年日经225及日本实际住宅价格指数涨跌幅

数据来源:Wind.

最后再看看日本的90年代,风险资产其实并不是一路向下,没有任何机会。无风险的现金理财,也并不总是那段时间点最正确的选择。或许只有盯住金字塔目标做积极的干预调整,才是唯一能自救的路。