告别极值、拥抱可为:2023年年末复盘与展望

全文2831字,阅读约需5分钟

一.又是见证历史的一年

2023年是我们见证历史的一年。

我们见证了史上最漫长的A股和港股的熊市。这一年,除了一季度的短暂上涨外,A股和港股进入了再创历史的征途。

-

沪深300创下了自上市以来最低估值

-

恒生指数点位一度跌破15000点,回到了1997年8月份的位置

-

恒生指数创纪录的连跌4年

-

沪深300创纪录的连跌3年

即使我们对未来看不清,不确定,看到这样的数据,我们知道不需要对股市过分悲观。哪怕在失去的20年中,日本股市连跌三年之后,也迎来了年线上的反弹。

-

2023年我们还见证了美债利率的历史。

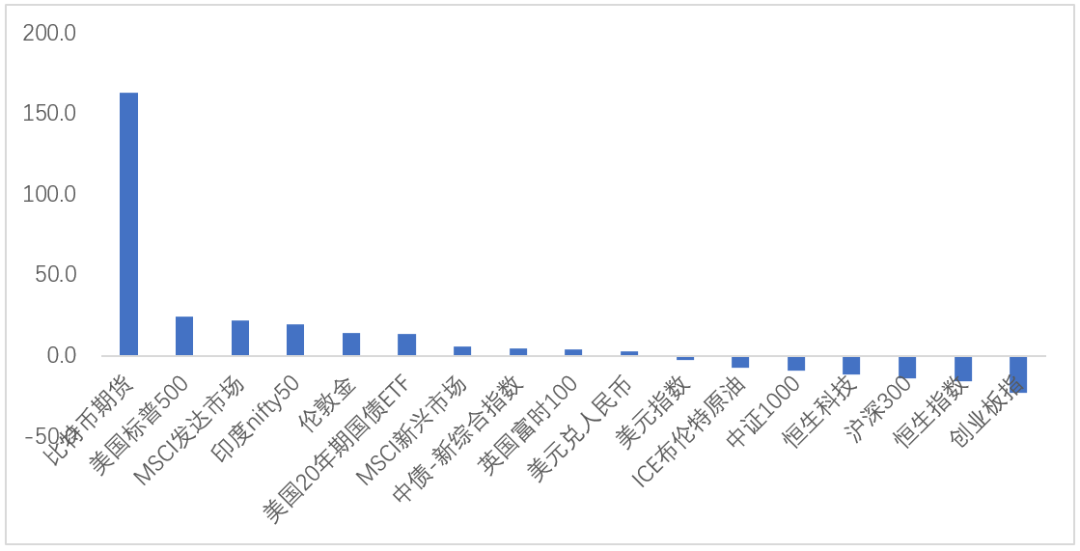

10月份,十年美债一度突破5%,创下了2007年7月以来的最高位置。大通胀有大机会,高利率不可持续,利率的拐头推动了全球海外资产的狂欢。美债一举扭转熊市,黄金再创新高,纳斯达克100指数年度涨幅突破了50%。

-

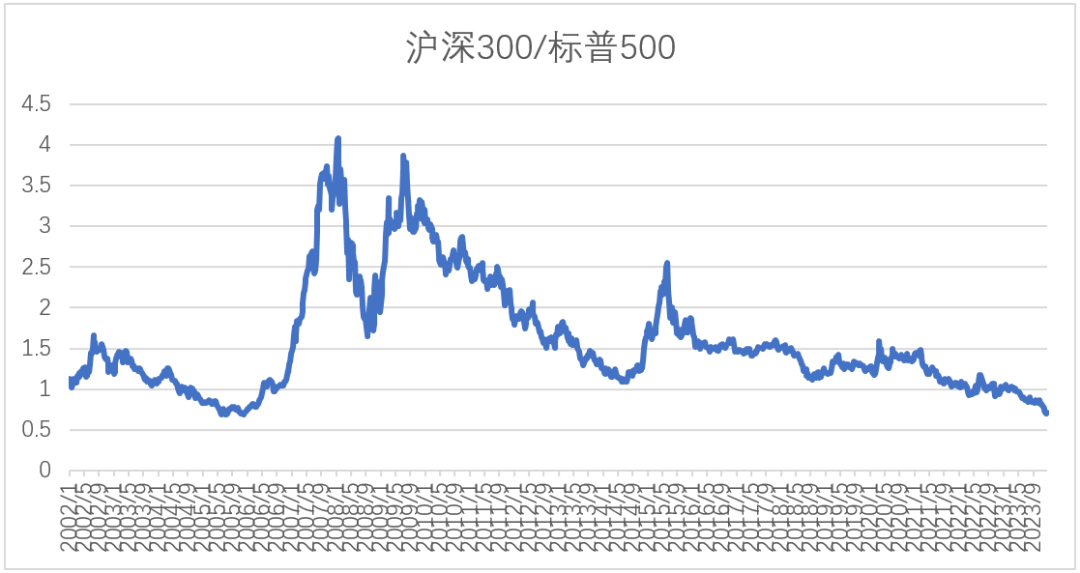

纵向来看,标普500和沪深300相对强弱也创下了历史极值。

相比沪深300,标普500的超额回报达到了历史最高水平。

回到国内股市本身,2023年的市场整体分为三个阶段:

-

第一阶段,1月-3月,随着疫情政策优化,经济和市场信心的恢复推动市场上涨

-

第二阶段,4月-6月,随着经济数据转弱,以及ChatGpt4.0的发布,人工智能、中特估两大主线占优,其他板块出现回调

-

第三阶段,7月-12月,市场整体下跌。房地产的隐忧、部分企业的暴雷等事件冲击外资和国内投资者信心,市场出现了持续下行

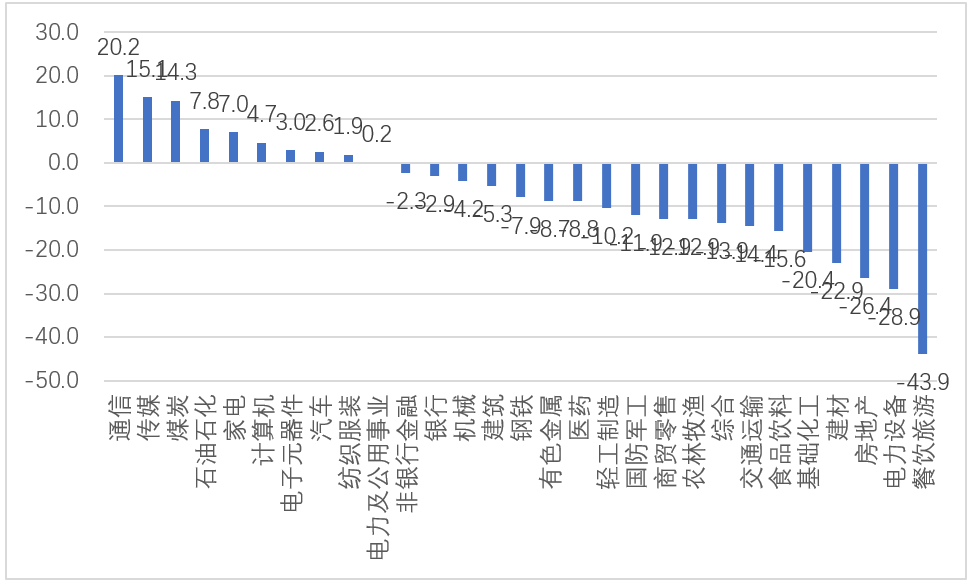

从A股行业角度来看,截至2023年12月27日,上涨的行业有10个,下跌的有21个。上涨的行业主要集中在AI相关的传媒、通信、计算机、电子,以及中特估相关的煤炭、石油石化等。

图3 A股中信一级行业指数涨跌幅

数据来源:Wind。数据截至2023年12月27日。

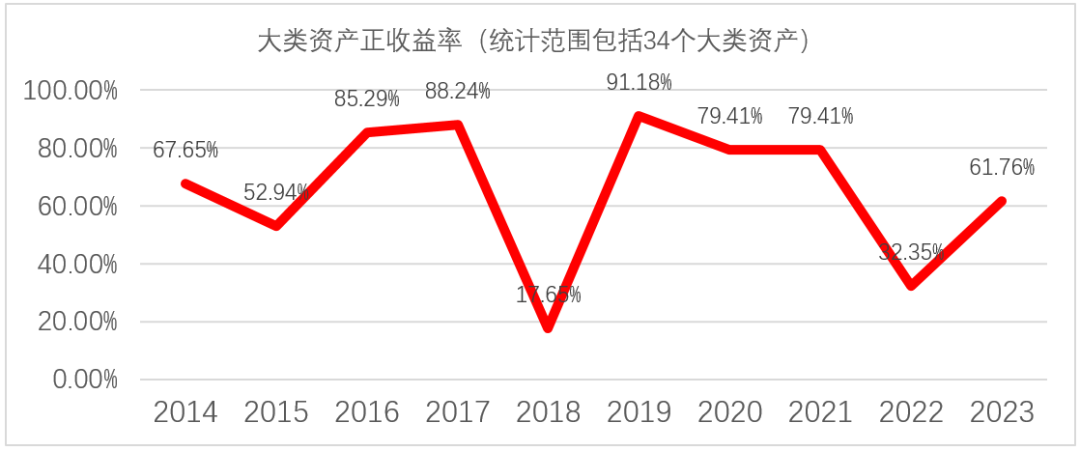

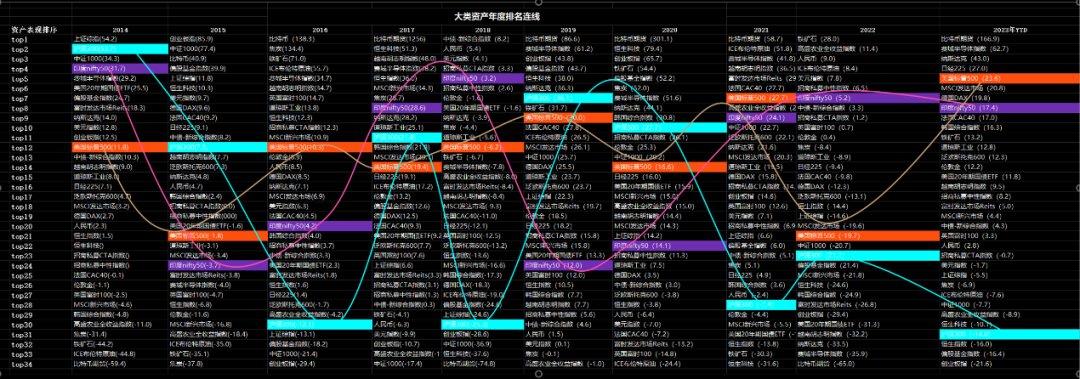

总体来看,2023年国内的股票市场表现不及预期,国债债券资产以及部分海外资产表现相对占优。这再次提醒我们多元配置的价值。

-

除了极值,我们还见证了奇异点时刻。

ChatGPT 4.0一问世即惊艳了全世界,它也成为世界上用户数最快破亿的APP。而上一个记录保持者还是抖音。比尔盖茨说,它的威力堪比互联网革命,黄仁勋说,它就是人类历史上的iPhone时刻。它的到来,掀起了大模型的军备竞赛,也把生成式AI大规模商业化的进程大大提前了。

二.又是学习的一年

回望2023,相比我们也学到了很多。

在大国博弈的新周期下,在地产周期大变局下,过去的很多投资经验需要再次更新。只看估值是不行的,就像只看经济一样。我们领悟到了,把主要财富押注在股市上的挑战。我们认识到,或许,财富管理底层的需求是稳稳的幸福,把喜怒哀乐全部寄托在波动不定的股市并不可取。是时候,给家庭财富配置建立框架了。力求即使我们对股市判断错了,家庭财富的主体也是安全的。

我们可能首先要做财富规划,把保险保障配足,把活钱配稳,把长钱配对。稳钱要如基石,稳如泰山;长钱也应配置在长期大概率向上的贝塔上,信心十足。

除此之外,小部分资金,动态感受资本市场的脉搏。去哪里找资产,找工具?把视野打开,资产的世界也是很大的。工具箱里面不只有A股、港股,相对稳健的债,闪闪发光的黄金,弱者思维的结构化策略,闪烁智慧之光的中性、CTA,指数增强,还有大量的优质海外资产。

三.2024可为之年:两条线索开五朵金花

从熊市中来,往往不可能再到熊市中去。放眼全球,2024,仍是可为之年。

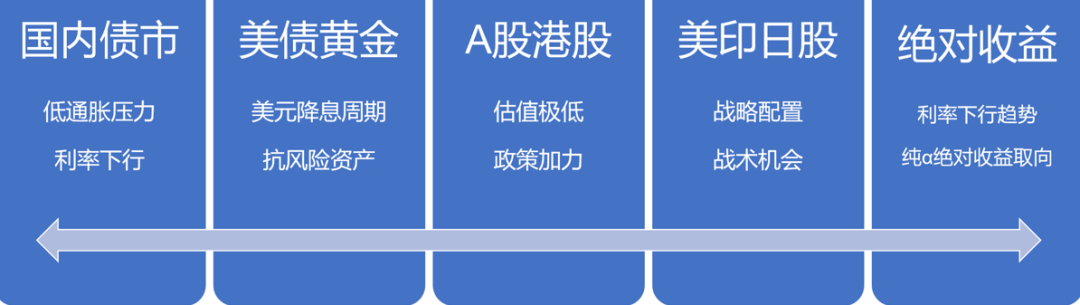

全球大类资产并未透支太多,无论是估值上,还是基本面上,仍然有迹可循。两条线索有望开出五朵金花。

从估值上看,无论是横向比,还是纵向比,国内股市已都处于历史极值位置,政策在加力,环境更加友好,从低估值的国内股市出发,我们谨慎乐观,有所作为。尤其是不依赖市场上涨的雪球类结构,更具魅力。

从基本面上看,依然有两条线索。利率下行仍是明线,G2分化是暗线。

东方经济乍暖还寒,西方经济回归常态。东方抗通缩仍在路上,货币宽松是应有之义。西方去通胀已到尾声,西方降息犹抱琵琶。无问西东,利率下行皆为大势所趋。债可不分内外,皆是基石。

利率下行的未来,投资人风险偏好较低的当下,那些还持续派息、分红的绝对收益资产,中性策略、风缓策略、多资产配置策略,我们依然要坚定追寻。利率敏感型的黄金,日元,受益于通胀回升的日股,新兴市场的印度股市都值得关注。

另一方面,两国博弈,三方受益。印度、越南、日本等皆为候选。三者相比, 印度的潜力较大。

未来不可预测,一切皆有可能。不论市场如何变,不变的是,我们的立场和方向感,和您站在一起,这是我们唯一的立场和方向。

最后,祝所有投资人,

2024年,收获更多!