什么样的账户是可交付的:从但斌的业绩讲起

全文2765字,阅读约需3分钟

嘉实财富总经理助理、投资者回报中心总经理 张吉华博士

嘉实财富首席宏观分析师 谭华清博士

聊聊账户思维,那我们从英伟达和东方港湾说起。

看这个图,心潮澎湃之余,还唤起了我们从“个股”到“产品”再到“账户”的思考。

尤其当下,全财富管理行业都在苦练内功时,站在账户视角,我们会思考“什么样的业绩曲线是可以被交付的?”

是类似英伟达,类似比特币,还是类似黄金,或者其他?

随着竞争加剧,这问题特别有现实意义,答案直接关乎投资者会把大钱放在哪里。

东方港湾成名已久,但斌总无疑是个非常优秀的投资人。在业绩上,已经连续两年登上私募排排网大型私募股票基金业绩榜冠亚军的位置。

但总的帖子和他过去一两年的观点一致,要投改变世界的伟大公司。面对AI时代,投资者不能无动于衷。

我们很认可这句话,同时我们也清楚,但斌观点,或许更适合于基金经理间的交流,而不太适用于投顾与客户之间对账户业绩的讨论。

先看下各自的身份。

基金经理是谁?是资产管理者(Asset Manager)。

客户呢?是资产拥有者(Asset Owner)。

基金经理和基金经理交流英伟达的投资理念,非常自然。

但如果是我们投顾/理财师面对客户(AO),那套用但总的话术,可能会话不对路。

因为即使是但斌总这样的优秀投资经理,他们交付给投资者的业绩,也是波动很大,投资者未必会把大钱交付给他。

确实有一些基金经理,像但斌总,管理的基金产品的长期回报较为亮眼。

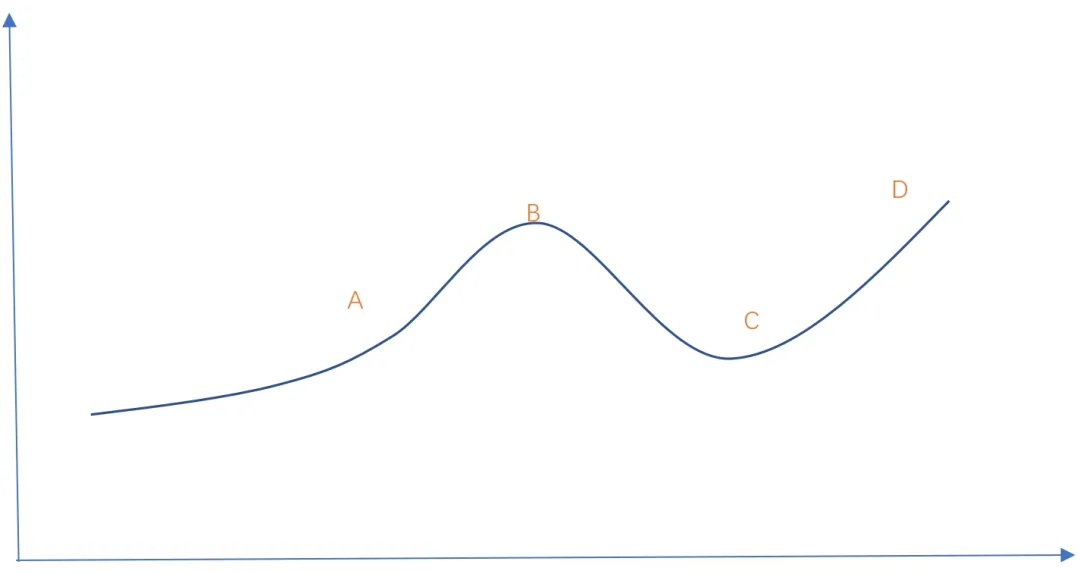

可能像下图这样走势,最终表现亮眼。

但其实也伴随着大幅波动。如果我是客户,心理可能会冒出这么两个想法:

1、确实牛,比我自己投强多了;

2、但是…说到打款投资,我该在什么时间点,把钱交给他打理才能避开大幅波动呢?

图1 假定某基金产品的业绩如图所示

注:以上虚拟示意图仅为投资者宣传教育之目的使用,不代表任何产品,不构成对具体产品的宣传推介,亦不构成任何收益承诺。市场有风险,投资需谨慎。

在图中的A、B、C三个点入资的客户,感受会完全不同。

而在A、B、C三个时间上选择加仓或减仓,最终的结果也是会大相径庭。

大家接触过那么多客户,会发现最具有普适性的规律之一,是客户不希望择时。

客户希望的是,不管什么时候投资,基金经理都能做出专业判断~“仓位该高该低,你来决定,你是专业的!”。

遗憾的是,一旦当客户开始对这类投资何时入资很担心的时候,他的大钱(这点很重要!)就会离该投资远一点了。

大钱,不希望择时。

因为对投资者的一大笔钱而言,它择时错误的代价,是很高昂的。大钱谨慎,我们看到大钱喜欢趴银行、买货基。

相较于其他理财方式,放银行/买货基收益或许相对较低,但从投资者心理来讲,买理财/货基基本不用择时,不用面对那个烦人的拷问:“我该什么时候把钱投出去?是现在,还是再等等?”

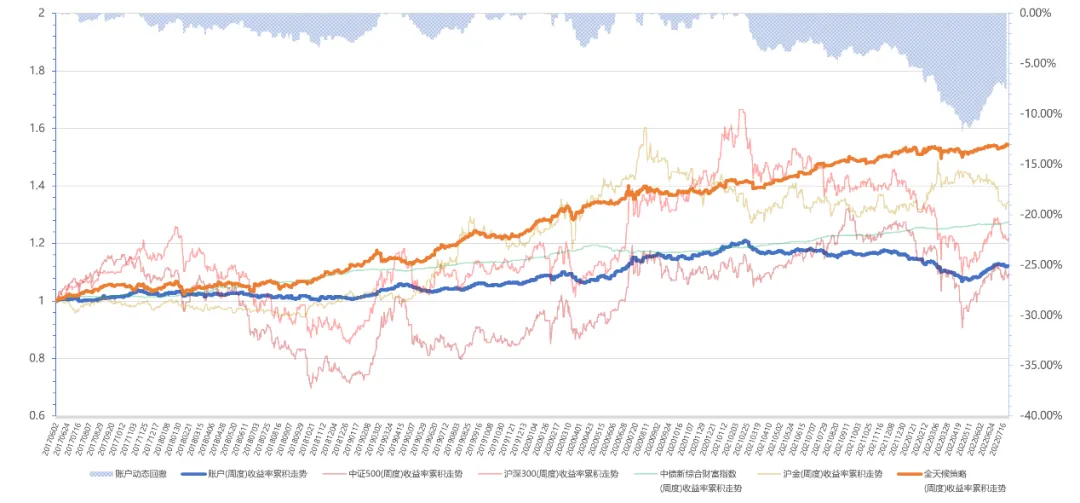

从这个角度来思考,我更建议大家关注下面这张图,很能说明问题。

数据来源 : Wind。数据区间为2017/06/02-2022/7/16。上述示意图中全天候策略假设按照风险平价的方式进行构建,底层选择国债期货,沪深300指数期货,中证500指数期货以及上海黄金期货,年化波动率按照5%进行设置。特别提示:上述示意仅为理论分析,所展示的大类资产配置比例及虚拟历史回溯结果有赖于诸多假设,选取的指数或参考数据仅为构建模型使用,不构成具体产品的宣传推介或具体产品配置的建议,亦不构成任何收益承诺。历史业绩不预示未来表现。本示意模型将根据市场情况不时进行调整,但理论与现实可能存在偏差或滞后性,并且本模型无法充分体现各大类资产的风险特征及变化,亦无法充分考虑不同投资者的风险偏好和承受能力,不适宜直接作为具体产品投资或具体产品配置的参考或依据。市场有风险,投资需谨慎。

大家看到的是一幅虚拟条件下的净值走势示意图,从2017年开始跑。

图里有几根浅色线,各自代表沪深300、中证500、黄金ETF、债基指数等资产,作为参照。图里还有两根醒目的粗实线,一下一上。

下面的实线,是我假想的一位投顾,他通过一篮子产品的配置(20%的沪深300指数+80%的中债新综合指数),给客户配出来的虚拟账户的历史收益曲线图。

上面的曲线呢?

没错,是全天候策略(风险平价策略)。

如果你是投资者,看到这不知会有哪些想法?

我试着说几条:

1)我的投顾还不错,在他的打理下,我这整个四五年的时间,总体账户的走势还算平稳的,没有跟着A股大起大落,已经不错了。身边那么多朋友,还亏不少呢。

2)近2年有些回撤,但总体上是市场大环境的原因,但我有点后悔,在22年追加了比较多的钱。

3)多想一步,如果有可能,我还是想要我自己的账户跑出上面那根橙色粗实线(全天候策略)的样子。

4)最重要的一点,但我可以放心把更多的钱交给我的理财师哈,啥时候委托都差不多,看这根历史收益曲线,对择时已经有所弱化了。

这或许是投资者常见的心理活动。

如果你也面临这种场景,那恭喜你,说明你真正进入了账户思维,进入探讨配置的新阶段了。

回到最开始那个问题,从长期来看“什么样的业绩是可以被交付的”?

答案可能有很多,但在长期来看,对于投资者的大钱而言,答案大概有两条:

一是账户收益能穿越各类资产的涨跌,在几类长牛资产上平稳向上。

再加一条,那就是不需要择时。任何时候,都能放心把自己的大钱(这一点很重要!)放进来。

这样的业绩曲线,是一定可以被交付的。

根据前几天财富夜话的讨论,希望大家从全天候策略获得一些启发,用全天候策略为基石,在此基础上,或者自己动手用多类资产配置的思路来构建账户。

目前我们聚焦债类资产,从固收替代工具入手,逐步丰富账户配置,这是很好的开始。

在搭建账户的路上,不管是应用全天候策略,还是选择DIY(自己动手),都应该照着这个方向去思考。