巨震之后,全球资产如何布局?(上)

全文3288字,阅读约需5分钟

嘉实财富总经理助理 张吉华博士

嘉实财富全球资产配置总监 王智强博士 CFA

一、全球市场遭遇巨震

近日全球市场巨震,投资者似乎又进入了“活久见”的开眼界阶段,我们见证了日元的暴力升值拉升,见证了套息交易(Carry Trade)瓦解之后带动资本市场的下跌,日经225在连续两个交易日先后出现跌幅和涨幅均为两位数的惊人行情,美股等其他市场也同期出现涨跌联动的状况,唯有美债成为了避风港,美债收益率大幅下行,也几乎成为了能对冲本轮黑天鹅事件风险的唯一资产类。

这里我们不去深究本轮市场下跌的原因和传导路径,我们在其他的报告中已经涉及此话题,包括日本央行议息会的加息动因,包括美国非农就业数据大幅不及预期带来的衰退风险担忧,也包括套息交易的前世今生,等等,感兴趣的投资者可以在我们其他的文章中找到上面的内容和答案。

本文所探讨的,其实是面对本轮市场的巨震,投资者应该以何种方式对全球投资进行布局,如何进行账户层面的规划,以及在未来类似行情出现时该如何从容应对。

我们将从以下4个主题展开分析:

1 接下来,美股(科技股)还能投吗?

2 日股和美债波动是一枚硬币的两面?

3 目前投什么资产能够获得相对放心?

4 全球布局,如何去搭建“好账户”?

限于篇幅,本文将先聚焦于前两个主题。

二、接下来,美股(科技股)还能投吗?

答案是能,要定投,还要在当下追加一笔,买跌(buy the dip)!

在今年嘉实财富的HouseView,我们提出了【国内找alpha,全球找beta】的投资配置框架,具体如下图所示:

图1:嘉实财富HouseView

数据来源:嘉实财富

目前回顾,这个判断依然没变,之所以我们有这个信心,是因为这是我们从长期(包括颠覆式创新创造供给、全球总需求稳步回升、人口红利等长期变量因素)、中短期(包括产业周期、制度框架、企业盈利等)的稳定的思考框架出发,得到的结论。

在实践的过程中,也可以把它理解成【找到正beta,用好负beta】。

正的beta(比如美股)是账户全球配置的主beta之一,是权益资产的压舱石,是战略配置的概念,这种配置体系是一个长期维度下的操作,是需要长期贯彻和执行的。

所谓负的beta不是说不挣钱,原因在于,一方面,一些感官上的负beta或许只是一个阶段性的宏观叙事的产物,不是长期维度下的事实,但有时候局限于投资期的约束,又不能不在阶段性的短周期内进行合理的配置和投资,此时需要用好负beta。

另一方面,在一个经济动能逐渐修复和逐渐向好的环境里,对收益预期和投资目标需要合理调整,例如有的时候,投债不亏钱就等于是挣钱了。再例如,当下的A股,我们认为下行空间非常有限,事实上有丰富的结构性机会,可以构造出不同的解决方案,比如红利+科技,比如波动生息的结构化方案,都是生动鲜活的案例。

说回美股,我们认为,之前市场过度反应了。

一周之前,全球还在交易联储的降息预期;一周之后,一份非农就业数据,就把降息交易转变成了衰退交易。这是不是也太快了?

事实上,非农数据背后有飓风天气扰动的因素,目前还不确认美国有(严重)衰退;而科技股下跌有很多个股因素,例如英伟达的反垄断案、英特尔裁员等。

至于巴菲特为何减持苹果?很简单,就是因为当下的苹果在大幅投入AI,而高投入会让利润受挤压,在不确定它能否在这一轮AI创新里“胜者为王”之前,巴菲特可能不会重仓任何一只股票。

减持美国银行股呢?也简单,就是因为美联储不降息,使得这些投资银行手里的国债亏损计入太严重了。一旦快速大幅降息,这事情反而没那么严重了。

一句话,美国不可能在一周之间衰退,但情绪和交易却可能在一天之内跑好几个来回。

面对美股的下跌,所有的阴谋论,都不如下面这个事实的解释力强:美股前期涨太多了,而且筹码过度集中到科技7姐妹身上,需要一次酣畅淋漓的调整,然后就真的发生了。

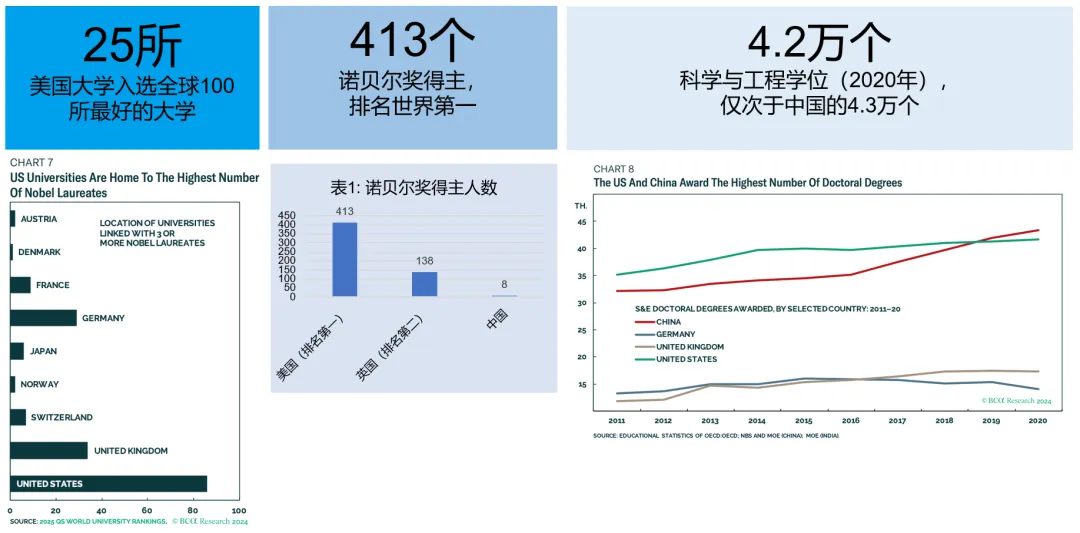

就如同年初HouseView 讲的那样,不能忽略一个事实,就是美股科技巨头的研发优势、技术竞争力,依然全球领先。

图2:美国的教育优势

数据来源:BCA

所以“全球选beta”这个论断,主beta 之一就是在美股,这一点没变!

具体操作该怎么投呢?

定投,而且买跌“buy the dip”!

节奏上,可以分3笔,根据重要时间节点情况逐步入资。不妨考虑如下的方案(本方案仅用于示例,不构成投资建议):

1)现在趁市场下跌调整的阶段投第1笔

【理由】财报季效应,7姐妹的盈利高预期与实际业绩有差异,但衰退及熊市风险尚低

2)9月17日议息会降息前,投出第2笔

【理由】美联储9月降息概率已经接近100%,降息周期有利于美股表现,降息信息对美股具有催化效应

3)11月5日选举前美股波动,投第3笔

【理由】无论特朗普或者哈里斯当选,其政策对促进经济和股市都将是有益的,只是具体利好的行业板块略有不同,历史上从美国选举结束到正式就任总统,美股表现靓丽

标的上,可以选择一些宽基指数基金,例如偏成长的纳斯达克/纳斯达克100指数,或者是行业分布更为广泛的标普500指数基金等。

三、日股和美债波动是一枚硬币的两面?

从经验上讲,剧烈的暴跌往往有快速的反抽。大家可以在日股上验证。8月5日,由于套息交易的反转,日股一天之内连续2次熔断,一周把年初至今的涨幅都跌干净,也是惨烈,而8月6日,日股快速回弹,日经225指数涨幅超过10%。两日市场的波动幅度非常明显。

这实际上是日本央行加息这只黑天鹅的连锁效应。

可惜的是,目前投日股的QDII基金,基本上已经没有额度了。日股投资的可操作性不强,我们不妨看看美债的情况。

投美债,先要弄明白一件事,那就是本轮日股暴跌和美债暴涨,背后可能是同一批资金,就是从套息交易撤出来的钱要寻求安全性,所以一股脑的涌入了美债。

动机也很清楚,既然借不了便宜的日元买美股,那么目前平仓出来的美元最好的去处之一就是美债。

所以,这一次日股跌和美债涨其实是一个硬币的两面。

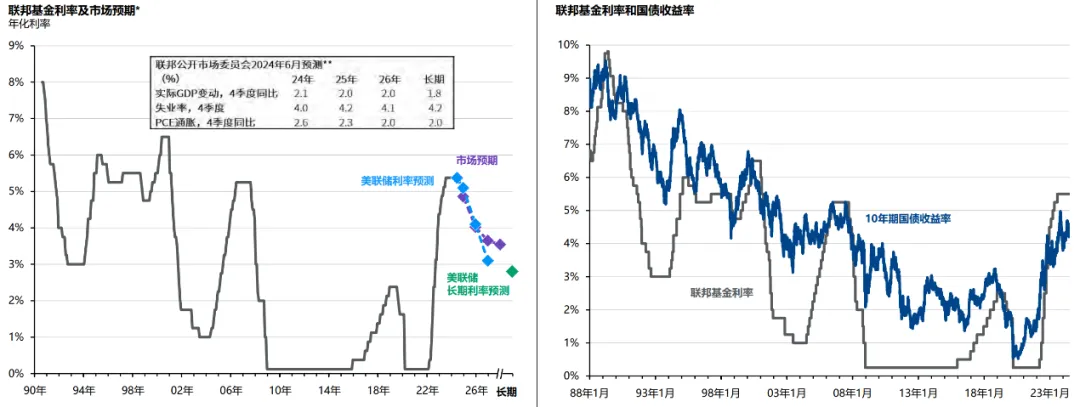

在本轮市场巨震,10年期美债下降了大概50bps,按照久期测算,这就能带来大概3~4%的资本利得收益。具体到各只基金上来讲,收益各不相同,我们认为,如果是一开始就冲着博弈美联储降息去的资金,买了美债基金或美债主题的投顾组合的,那么这一次快速下行后,可以考虑部分止盈。

对于新入的资金,或许需要去先考虑从短端的美债(性价比较高)来建仓。

但投美债的客户,在这次大幅波动之后要明白一件事,那就是利率暴涨暴跌带来的波动,是否能承受的了。

如果承受不了,还不如老老实实的抱着“持有至到期”的想法,选一份期限(T)收益目标(R)和自己的需求匹配的美国国债,用TRP(期限、目标、达成率) 匹配的原则,持有至到期即可。

美债当然是当前环境下具有最投资价值和前景的资产之一,“高票息+即将降息+抗衰退风险功能”,上面几项的叠加让其非常具有吸引力,而这些吸引力在国内“资产荒”的背景下尤为引人注目,但投资美债也需要有好的准备,好的策略和好的工具,需要有专业的投顾为投资者去进行方案的规划。

图3:美联储的降息周期预期及美债收益率见顶

数据来源:摩根资产

本文是《巨震之后,全球资产如何布局?》的上篇,对未尽主题,我们将在下篇文章中进行剖析,敬请关注!