瞄准确定性,更好的应对美联储降息周期!

全文1574字,阅读约需3分钟

嘉实财富总经理助理 研究与回报中心总经理 张吉华博士

嘉实财富首席宏观分析师 谭华清博士

8月23日结束的央行行长峰会,鲍威尔传达了明确的降息信号。美债收益率继续下探。时至今日,投资美债的方式方法到了一个需要重新审视的阶段。

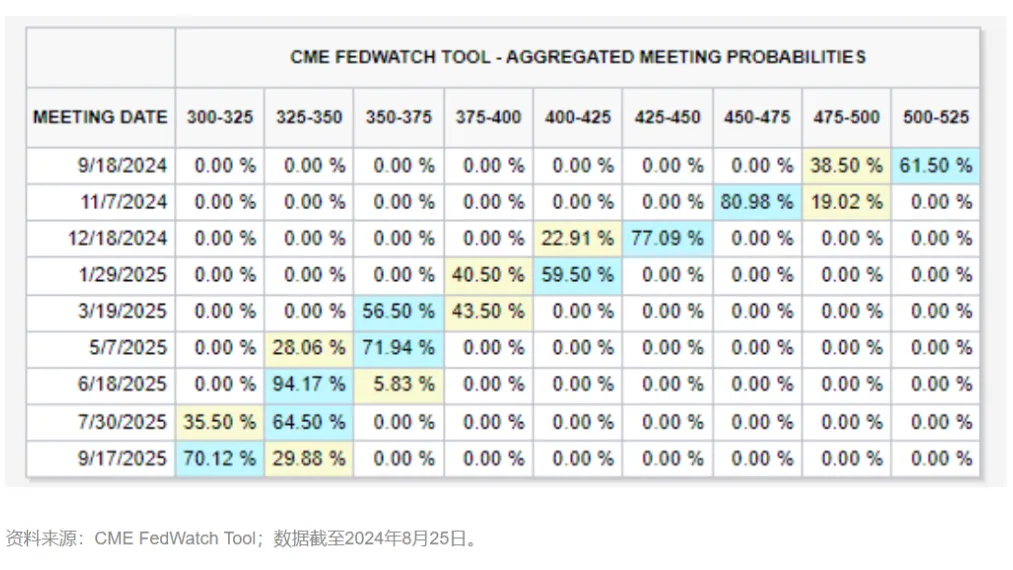

一方面,美债能锁定到手的利息越来越低,但另一方面,现在这个时间点,押注美债收益率以获取资本利得等工具型产品,面临很大的考验,因为市场对美联储降息预期达到了一定程度。图1显示,结合美联储7月会议纪要及鲍威尔的发言,市场开始对9月降息预期进行交易。截至8月25日,芝商所利率观察工具(FedWatch Tool)数据显示,预期美联储9月降息25个基点的累计概率为61.5%,预期9月降息50个基点的累计概率为38.5%,同时市场预期美联储今年有望降息100个基点。

图1 市场已经计入100个基点的降息预期

01少预测,我们赖以分析和预测的数据,很可能靠不住

人人都想拥有一个能够预测未来的水晶球。但是,事实上,就连美联储都很难预知自己下一步要怎么走。

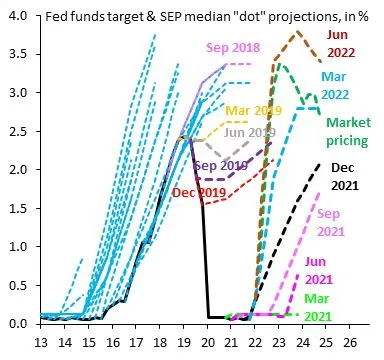

图2 历史上的数据显示美联储自己都很难预判加息降息次数

数据来源:The Fed - Meeting calendars and information (federalreserve.gov)。

每一次当市场都觉得美联储降息几次都似乎板上钉钉的时候,事后来看, 投资者人唯一能够感叹的是,原来煮熟的鸭子也会飞。

前几天我们在财富夜话里面提到,全市场都在预期降息,从2024年3月,推迟到7月,再推迟到9月。从最开始的6次,到1次,现在又变成了3次。吃降息的瓜,吃了一年,也错了一年,这次凭啥又对呢?

确实不一定,但这不重要。

我们当然可以押注美联储降还是不降,降息几次。但从思考投资者回报的角度,我们还有更好的思路。

如果全市场都预测对了,那么预期就会驱动价格,美债价格当下就会立刻涨到位!美债是个非常有效的市场。除非我们手里有工具,已建仓,立即做交易,否则只能吃瓜,吃不到回报;

反过来,如果全市场都预测错了,那我们作为普通理财户,不过多错了一次而已。信息不占优势,技术不占优势,依据预测观点去获取回报,胜率较低!

02分析联储降不降息,不如思考这件事

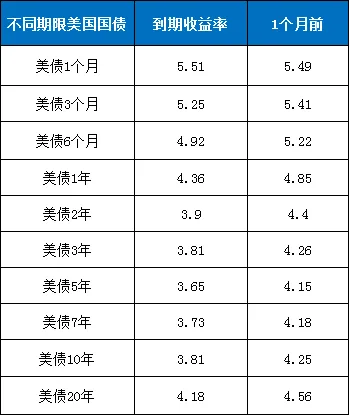

给定当前美债不同期限的到期收益率,我要锁定多少回报?

统计截至2024年8月23日

10年期美债收益率,昨天又降了,降到3.8%,而1个月之前是4.25%。

过去1年,收益率起起落落,但美联储并没有一次降息。价格背后,动的都是预期:预期一致,价格动的快;不一致,方向就随机。充满了不确定。

但个人理财,得确定性优先。要追求确定的回报,就得首先从期限(T)预期回报(R)上入手,做匹配。

具体到美债,要追求确定性回报,最稳的办法之一是期限目标匹配,持有至到期。看3个月、6个月、1年、3年到期的美债,看它的收益率是多少,是否符合投资的目标,符合就买。

个人认为,其实债券是最容易把TRP理念传递给客户的理财工具。

03明确每一类工具带来回报的来源

我听到有投资人问,是不是联储降息了,我就一定能赚到钱?其实不是,因为你这么想,别人也会这么想。回报空间在你买入的一瞬间,或许就已经被压缩没了。

所以,如果要做交易,也不要交易“降不降息”这件事,而要交易关于降息幅度的预期差。

只有我的预期和市场的预期有差异,比如市场预期降25bps,我预期降50bps,实际也确实降了50bps,这个差异才对应到手的回报。

带着客户做交易赚回报,能够体现投顾的价值。如果时间精力不济,就选择基金管理人,看看他的策略是否符合我们的回报预期。

比如货币类理财,QD基金滚投短债,长债交易工具,专户主动管理,计划短债长债各一半,择机建仓…都是追求通过美债国债获利,但各自的期限和回报来源都不同。

当然在此基础上,去押注美联储降息预期之外更多的降息,并非不可行。但是需要账户配置思维,并做好风险防范以及判断出错所带来的收益波动的应对。