鲜花着锦:全球宏观及资产配置2024Q4展望

全文4247字,阅读约13分钟

嘉实财富全球资产配置总监 王智强博士 CFA

面对即将到来的2024第四季度,全球宏观经济和资本市场的基本面产生了新的变化,投资者的资产配置也需要及时调整和布局。回首过去,在对2024年进行展望时,我们年初提出了“五朵金花”的投资线索(涉及美股、印度股市、日本股市、美债、黄金等多个资产品类);2024年第二季度,我们又写下了“等待戈多”的主题,认为投资者和市场都还在等待一些关键信息的确认,耐心必不可少;2024年三季度,我们则认为市场或将经历一场“波动之旅”,以上观点几乎都一一兑现。

我们将2024年第四季度的主题定为“鲜花着锦”,意思是“鲜花上面再添锦绣”,我们认为,很多资产类别或许会朝着一个更加热烈的方向去演绎,当然波动也不会低,但是整体上应该能够为2024年带来一个完美的收官。当然,与此同时,风险因素也隐藏其中,或许在2025年有更多演绎,仍需未雨绸缪,提前布局和防范。

一|宏观经济:混沌

我们当前所处的世界是什么样子?据国泰君安数据显示,全球债券和股票总市值达到255万亿美元,自2008年金融危机以来增长了2.5倍,华尔街的资产价格总值约为美国GDP的6倍,接近历史最高水平,但与此同时全球的债务规模为313万亿美元,超过全世界GDP总额的三倍,也就是说,“负债式增长”是全世界都面临的普遍状况,繁荣之下暗流潜藏。

尽管全球资本市场持续蓬勃发展,但其中混沌仍存,荆棘丛生,隐含了一些风险和危机,因此我们在进行全球投资时仍需以谨慎的态度做好资产配置。以下是我们观察到的几方面混沌因素。

混沌(1):就业通胀双双下滑

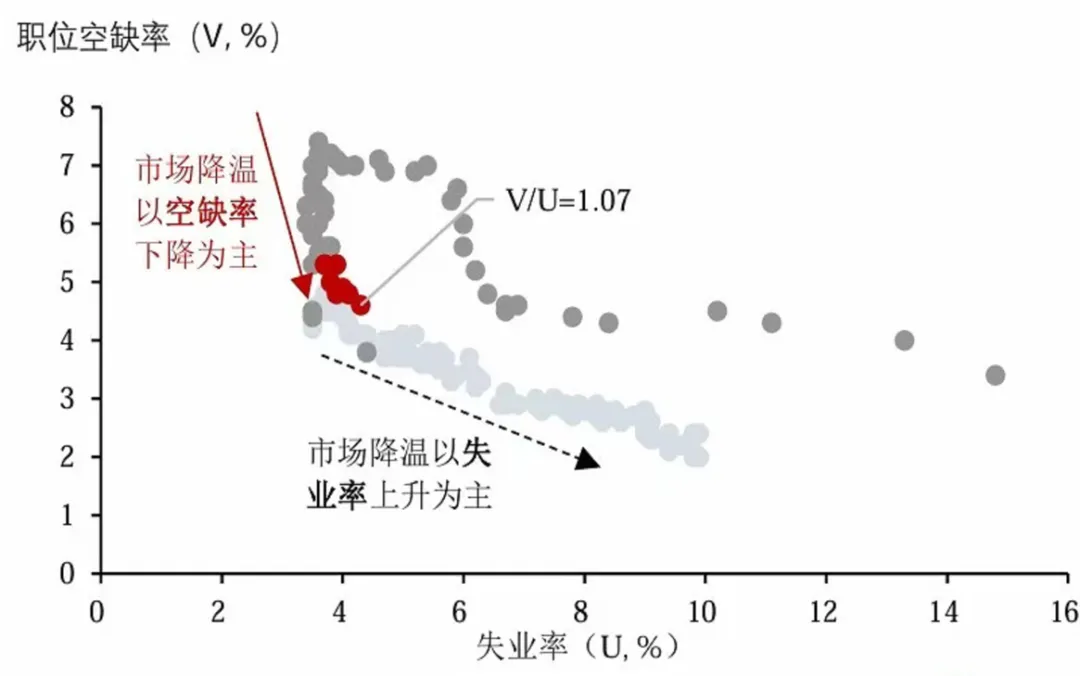

数据来源:民生证券

如上图所示,美国就业市场正在经历快速的降温,从过程看,历史上就业市场的走软会历经两个阶段,阶段1体现为职位空缺率的下降,阶段2则体现为失业率的上升,两者的切换不是一个平滑的过程,而是会发生一个转折点。当前美联储和市场担忧的是:美国就业市场是否已经越过拐点,从阶段1过渡到阶段2?如果进入阶段2,意味着失业率会以更快的速度攀升,进而为经济带来更大的衰退风险。

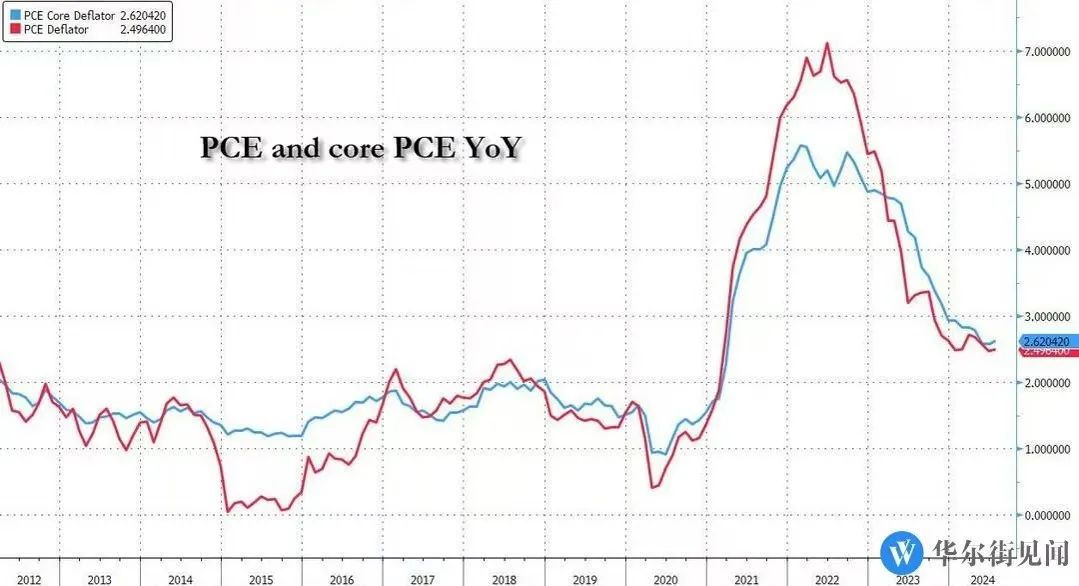

数据来源:华尔街见闻

与此同时,美国通胀水平的下降也较为明显。美联储控制通胀的举措较为卓有成效,通胀水平已经自峰值回落不少,向着美联储心中的目标水平(2%)而逐渐迈进,通胀的环境正离美国渐行渐远。

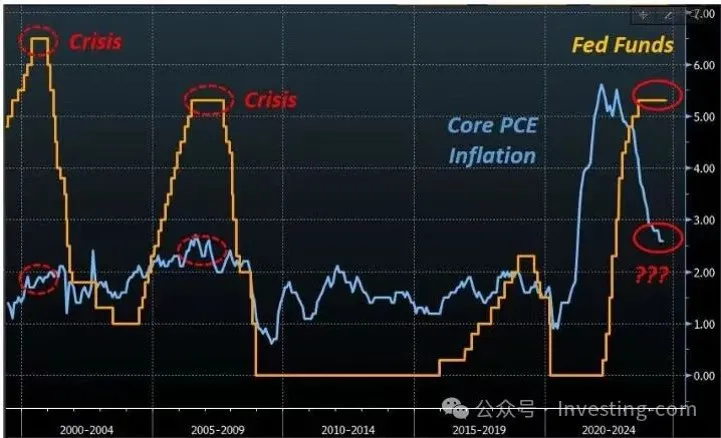

混沌(2):美联储降息姗姗来迟

终于,美联储在9月的议息会上宣布降息,从而正式启动了本轮的降息周期,可谓姗姗来迟,回望去年底的时候,市场还认为美联储会在2024年的二季度就启动降息周期。议息会后的新闻发布会,美联储主席鲍威尔多次强调,美国经济现在没有衰退,前景还是软着陆,其隐含的意思就是此时降息不迟。不过,市场对此仍存疑虑:降息是否降晚了?是否落后于经济和市场走势?

此外,美联储降息50个BP的行为本身也超过市场的预期,华尔街机构之前普遍预计美联储的首次行动应该是更为谨慎的25个基点,而美联储50个基点的降息行为,是否意味着美联储对经济前景有更为悲观的判断?美联储是否比市场感知到了更多的经济下行压力和风险?

混沌(3):美国经济是否衰退

数据来源:Bloomberg

历史经验表明,越过几次利率高点之后,美国经济往往会走入经济衰退期。所以,此次美国高利率环境的终结,也不免引发对“经济衰退”的担忧。摩根大通CEO杰米·戴蒙表示,无论美联储降息25个还是50个基点,这一举措“不过是小事,都不会产生惊天动地的影响,因为在那之下还有实体经济。”我们还需对美国实体经济的未来走向予以观察,才能判断“软着陆”的前景是否过于乐观。

混沌(4):选举焦灼一触即发

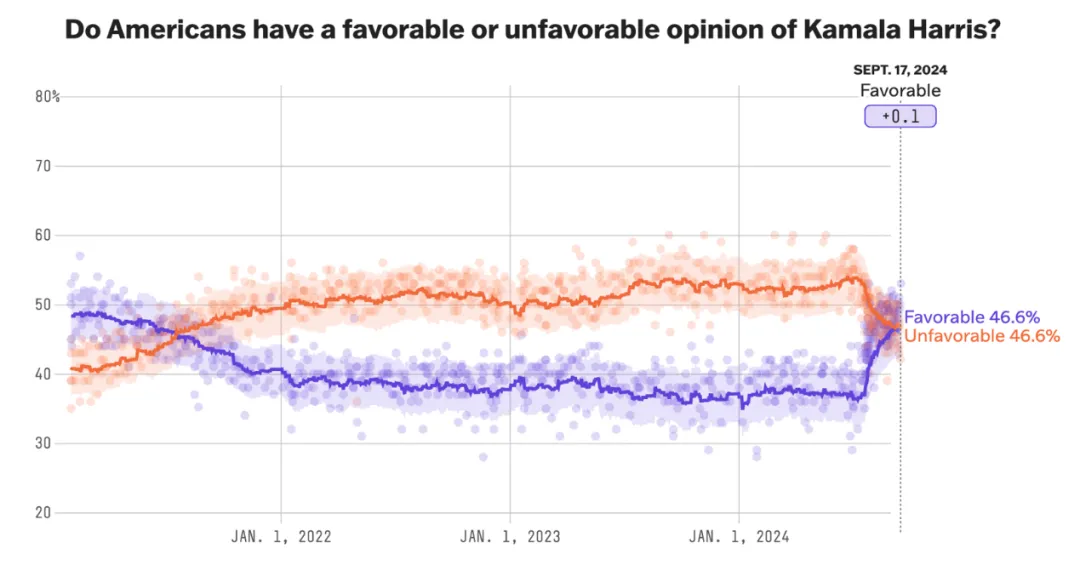

数据来源:https://www.axios.com/2024/09/17/kamala-harris-polling-increase-vs-tr

9月17日数据显示,哈里斯在民调聚合网站538的好评率自2021年7月以来首次超过差评率。今年7月14日,拜登退选前一周,哈里斯在NBC新闻民调中的净好评率为-17%,是该民调史上副总统好评率最差纪录。然而,正式参选后,哈里斯的民调好评率却不断攀升,彰显出美国大选的选情依然十分焦灼。

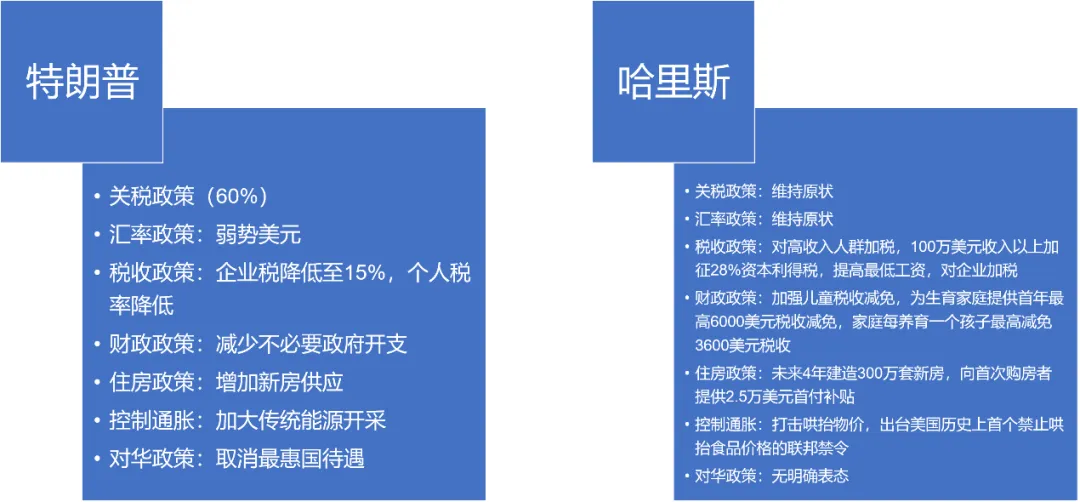

数据来源:社科院美国研究所

从具体议题看,特朗普在经济、通胀、移民、预防犯罪、加沙冲突等方面的支持率更高,而哈里斯在捍卫民主、医保、堕胎、控枪、最高法院任命、种族关系方面支持率更高。

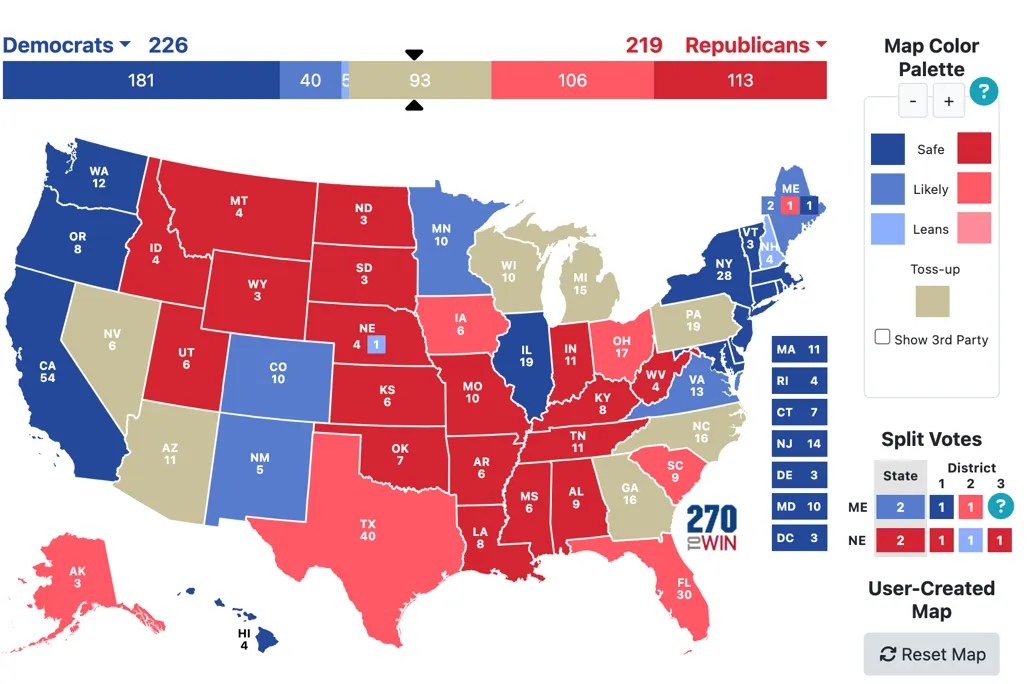

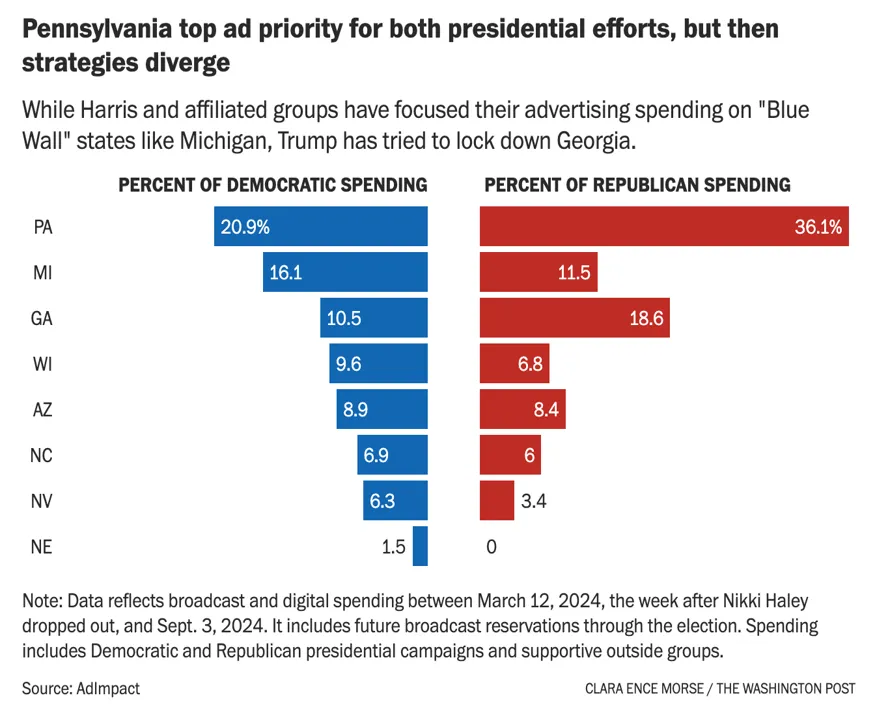

由于在传统优势州的选票固化情况已经非常明显,所以到目前为止,民主党(哈里斯)的铁票仓已经有226票,共和党(特朗普)的铁票仓则是219票,所以剩下7个摇摆州的93票无疑至关重要。最近一次电视辩论后,哈里斯的支持率有所提升,而特朗普在摇摆州的支持率出现明显下降,哈里斯略占上风,但大局未定。根据最新竞选资金使用情况,哈里斯和特朗普都在有19票的摇摆州宾夕法尼亚州投入了大量财力,“决战宾州”一触即发。

数据来源:Admlpact

数据来源:Admlpact

二|资本市场:参差

“历史不会重演,但总是压着同样的韵脚。” ——马克.吐温。

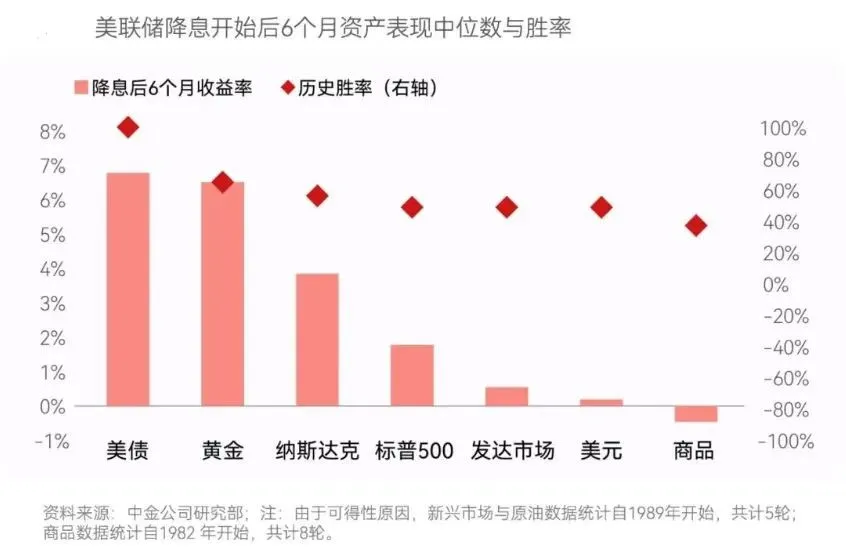

数据来源:中金公司

复盘降息周期开启后各类资产的历史表现,从短期(6个月)来看,胜率和收益率最高的资产仍然是美债、黄金,再往后是纳斯达克、标普500等股票指数,而商品类的表现相对弱势,胜率也相对较低。

数据来源:Wind

从长期来看,其实主要取决于降息背后的成因。如果在降息的过程当中,经济没有发生衰退而是实现了软着陆,则多数资产都会表现不错,甚至一些资产会迎来较大的涨幅。但如果经济发展本身存在问题,降息又没能拯救经济,则资本市场就将面临较大的下跌风险。

(1) 美股:先抑后扬

我们认为四季度发生经济衰退的可能性较低,美股市场或先抑后扬。当然,市场会逐渐感知经济的冷暖状况,瑞银分析师Hartnett就警告称:现在美股和信贷市场正在消化到2025年底美联储降息250基点以及标普500指数成分股盈利增长18%的预期,他认为“风险并没有好到哪里去,因此投资者被迫追逐涨势,‘泡沫风险’正在卷土重来。”

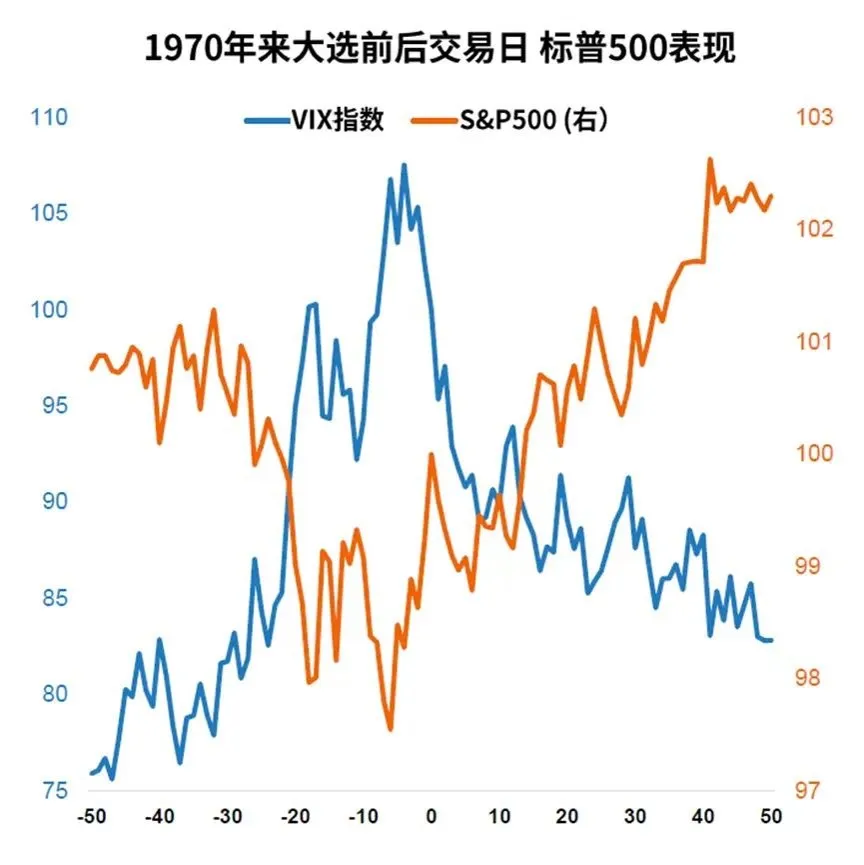

数据来源:Bloomberg

不过,基于“选举行情”可发现,美股市场在选举前倾向于高波动和下跌,选举后倾向于波动降低和上涨。根据不同的总统选举结果,股市内部分化也会较为明显:若特朗普胜选,则利好的板块有:传统能源、金融、国防、大型科技股(受益减税)、加密货币等;若哈里斯胜选,则利好的板块有:清洁能源、医疗保健等。

至于更长期的股市前景,则取决于经济是否发生衰退,但这个问题在四季度或许得不到答案,投资者也无需过多去权衡该因素的影响。正如我们本期展望的主题“鲜花着锦”,热烈的行情很难在四季度就戛然而止。

(2)美债:持续配置

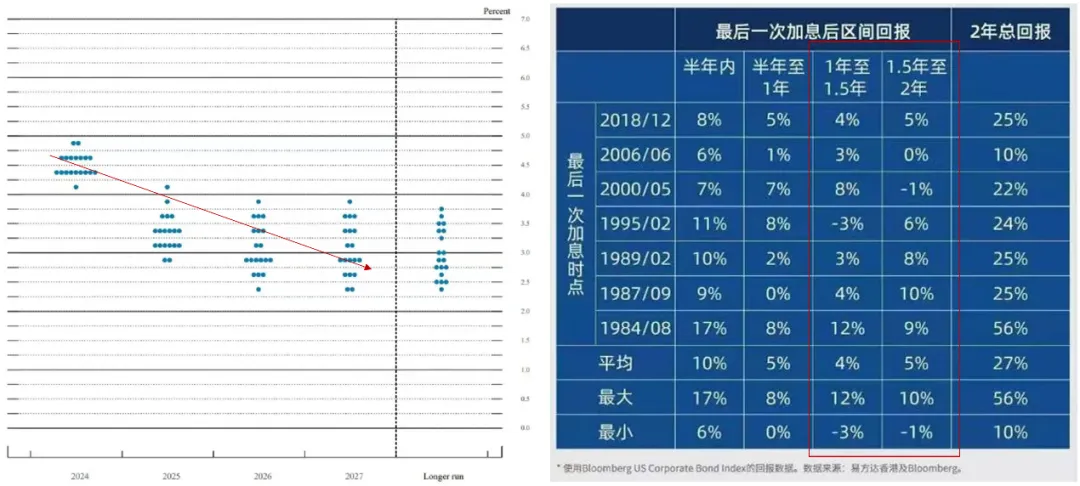

对于美债,我们已看好多时,在去年(2023年)四季度之前,就已经多次提示过美债的机会,美债是降息周期下胜率最高的资产之一,故而建议持续增加配置。如果投资者对未来是否会发生经济衰退而心存疑虑,则布局美债可以在一定程度上起到对冲风险的作用。自2022年起因为暴力加息而导致的美债下跌“大坑”,需要一定的时间去填平。但如果我们去看美联储的点阵图,利率将会进入一个持续下行的周期,所以美债的机会或还未释放完成。

数据来源:FOMC,易方达香港

如上图,根据易方达所统计的公司债在过往周期的表现来看,最后一次加息的半年到1年、1.5年和2年内,债券市场陆续还有一定上涨空间,因此美债还是具有很强的配置意义和价值。

过去几年的美联储加息周期里,全球投资者的资金主要流向了美债的货币基金及短债基金方面,据ICI数据,美国的货币基金规模已达约6万亿美元的庞大规模。这相当于一个蓄水池,当利率进入下行周期,随着联邦基准利率的下行,货币基金的收益终将同时下行,投资者终将会从货基的蓄水池流出,而考虑到不同的风险偏好,以及美债的“天时”、“地利”等优势,部分资金或将会流入到中期和长期的美债板块当中。

(3)另类:黄金地产

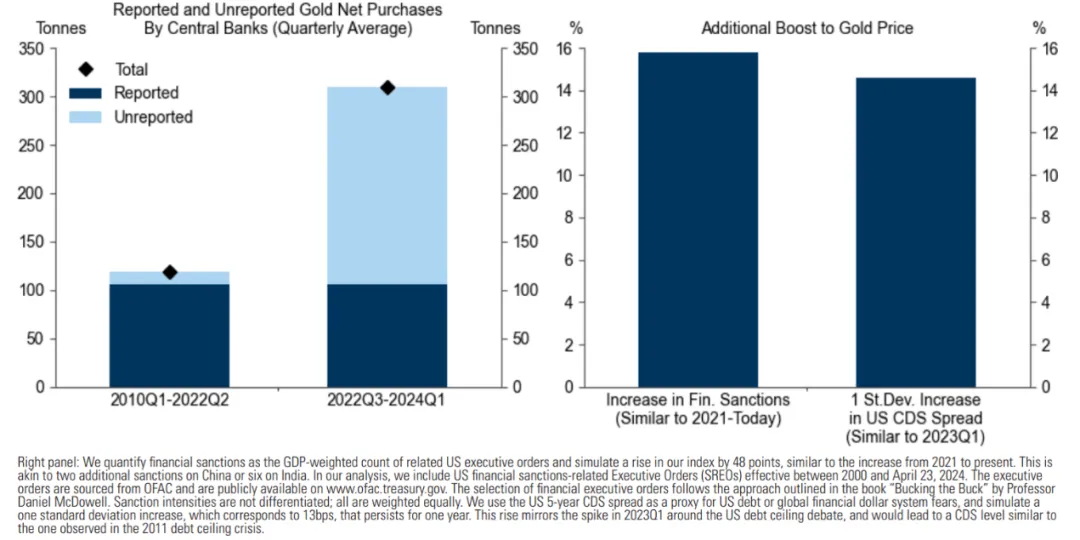

另类资产当中,我们仍然认为黄金具有很强的配置价值。高盛研究认为,黄金当前具有配置价值,首先缘于央行的购金需求非常强劲。除此之外,黄金对于一些地缘政治风险(包括制裁、债务、关税等风险)具有较强的对冲作用。

数据来源:Goldman Sachs

在布伦顿森林体系彻底瓦解之后,黄金的价格虽然在某种意义上和美元绑定得不再那么紧密,但它仍被视为一个重要的储备货币之一。而且随着市场对各国货币信用体系的信任度持续下降,黄金的影响力也可能会愈加突出。桥水基金创始人达利奥就表示:“黄金值得在投资组合中占据相当大的一部分,即使处于创纪录高位,黄金仍然具有吸引力,因为它是一种有效的分散投资工具,如果投资者对市场持中立观点,黄金应该占到投资组合的十分之一以上。”我们看好本轮伦敦黄金的价格至少能够突破2700美元/盎司的水平,至于是否如一些机构预测的那样达到3000美元,还需要更多证据来判断。

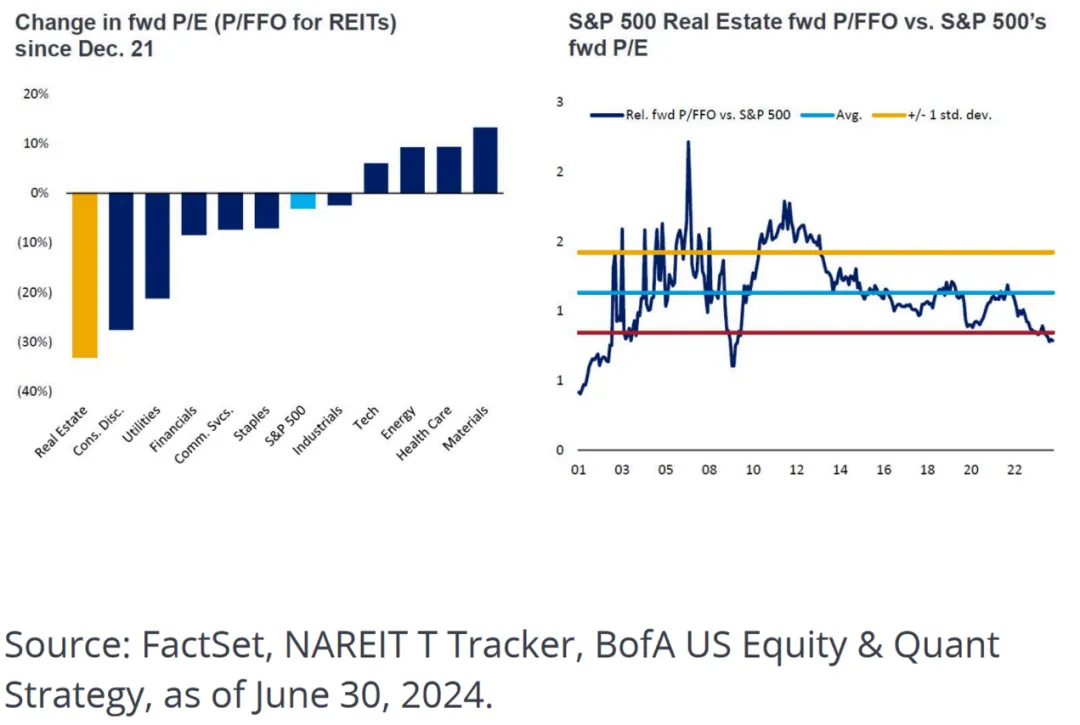

此外,利率敏感型资产REITs也有望回春。历史上,REITs在降息周期通常表现更好。自2022年美联储启动加息周期以来,利率敏感型资产REITs的前瞻市盈率已经大幅下跌30%以上,因此其相对于标普500指数的估值水平具有显著的优势,截至2024年6月底,仍位于1个下标准差附近的水平,未来若实现均值回转,则其估值层面具有相当的上行空间。

数据来源:BofA

很多投资者在投资REITs的时候喜欢拿它跟债券相比较。因为REITs具有强制分红、强制派息的特点,所以很多投资者投资REITs是出于更看好它的“类债性”,按照美国的法律,REITs需要把每年经营所得的90%利润分红给自己的投资者。相比于其他股票板块,REITs的分红具有更高的确定性。所以,在REITs投资者的眼中,因为经济状况仍佳故而分红有望稳定上升,同时降息周期内债券的收益率在下行,两相权衡,REITs资产的性价比得到提振。

三|资产配置:攻守

从资产配置的角度上来看,我们建议投资者继续坚持配置,采取一个攻防有序的方式去搭建自己的投资组合。

进攻型的资产的第一大选择是美股(科技股、REITs等)。建议一方面关注和经济增长密切相关的板块,如人工智能AI科技等,也可配置利率下行周期中具有更好弹性的REITs资产。

新兴市场股市也是一类不错的进攻型资产。历史上来看,非美的新兴市场在降息周期内往往能呈现出较好的表现。因为随着美国利率的下行,美元可能会逐渐回流到其他非美市场当中,只要经济实现复苏和扩张,就能够触发非美市场包括其他新兴市场在内的资本市场走向共同繁荣。

对于防守型资产来说,可以进行美债的配置、黄金的配置,包括如果能够配置一些偏宏观类的对冲基金,也有望对投资组合的防守性去予以增强。

展望2024年四季度,美国总统选举将最终靴子落地,会给市场带来新的催化剂效应,所以我们认为四季度或将迎来“鲜花着锦、烈火烹油”的环境。但如果我们再往远看,走过这一轮繁荣过后,也需持续关注经济下行/衰退的潜在风险,投资者需要开始为2025年的投资布局做好准备。