管理风险,而不是一味规避风险

全文2639字,阅读约需5分钟

嘉实财富总经理助理 研究与回报中心总经理 张吉华博士

嘉实财富全球资产配置总监 王智强博士

2024年,对投资者来说无疑是充满挑战的一年,国内资本市场波动幅度显著升高,利率下行和“资产荒”背景下寻找到合意资产的难度在增加,而扬帆海外的投资者在一个陌生的市场中试图找到正确的节奏和投资姿势。当然,也有一些投资者干脆“躺平”,将风险偏好降低至最低,用冬眠的方式转为防御,毕竟,不亏钱也是一种胜利。

八仙过海,各显其能。

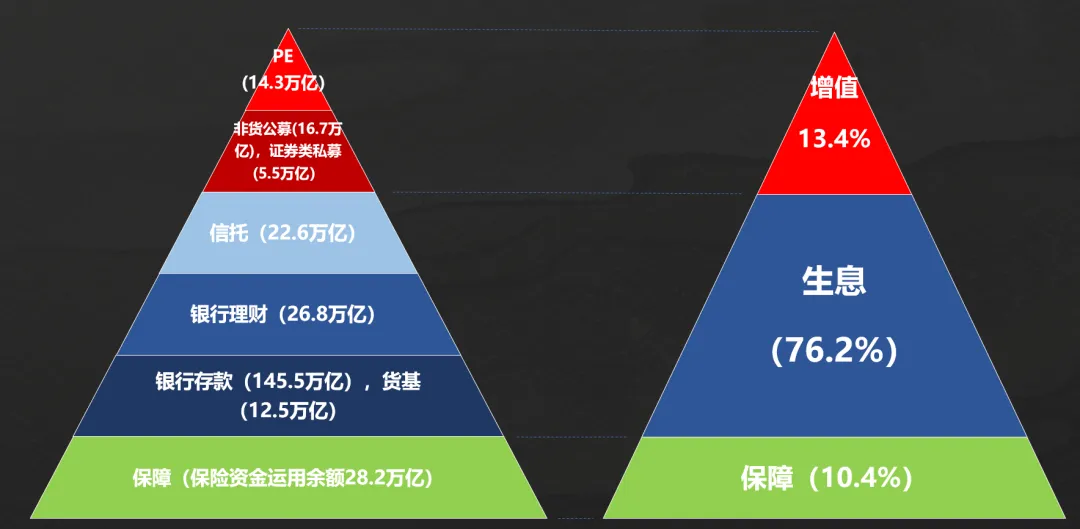

这背后是依然旺盛的财富管理需求,在国民财富的理财需求金字塔中,生息需求规模庞大,正嗷嗷待哺地冀望找到新的出路,恢复往日荣光。

数据来源:各行业协会及银保监会、证监会官方网站。公募及私募证券类基金数据、住户部门银行存款数据截至2024年3月底,理财、保险数据截至2023年12月底,信托数据截至2023年9月底。以上示意图中提及的增值、生息、保障等仅为基于客户需求进行的概念分类,并非根据风险等级对产品/服务进行划分。示例仅供参考,不同的分类方法得出的结果可能存在差异。不构成任何产品或服务的宣传推介,不构成具体投资建议,亦不代表我司销售范围。市场有风险,投资需谨慎。不保证投资者一定盈利,也不保证最低收益或本金不受损失。

但这并不容易,资本市场的深化和演进的最终结局之一,就是风险的正确认知、评估和有效管理,传统意义上的“固收”,也终将走向新的“固收替代”之路,艰难但方向确定。

这一步的迈出,已经有一些敢于吃螃蟹的人进行了尝试,在传统固收配置的基础上,将投资的敞口适当暴露在一些有一定风险/收益预期的资产上,有限度地进行拓展。典型的例子就是对于红利资产的投资和追逐。

而近期随着美股深V、美国经济的通胀粘滞、A股疲软,叠加近期红利股集体失血,让人担心是不是最后一个“避风港”也丢掉了?

对于所谓“避风港”的下跌,我们的思考更多来自于这两个事实:

1、从2023年算下来,中证红利ETF(尤其央企红利)依然是为数不多的上涨的资产,其背后是低通胀环境下,市场对现金流的追逐。红利回调,但A股的“资产荒”和“现金流荒”,没变!

这一种情形,在邻国日本也曾经发生过,野村东方证券对此进行过研究,发现在1990年之后的低利率时代,日股市场确实出现高分红指数明显跑赢情况,分析背后的原因可能因为:

(1)利率下行背景下,投资者对股票分红收益关注度提升;

(2)利率下行的背后往往是经济前景不明朗及资本收益率下行,投资者在此情况下偏好低波动率与稳健的高分红标的。

2、风险不会消失只会转移,所以投资理财,除非你做的是现金理财,否则不必特别追求所谓的“避风港”,反而更该关注波动的管理、风险的对冲。

这就回到我们寻找固收替代的一个基本原则:

通过管理“风险”,理性承担“风险”,而不是单纯的“回避”风险,来获取合理的回报。

在A股陷入低迷,外盘较为动荡的时刻,引用一下橡树资本霍华德·马克斯的话:规避风险通常会导致规避收益。风险是推动收益的要素。作为投资者,可以通过承担一定的风险来赚钱,并让决策得到市场的实时验证。

了解风险控制与风险回避之间的区别对投资者而言至关重要。

风险回避基本上就是不做任何不确定结果和可能带来负面影响的事情。然而,从本质上来说,投资就是在追求具有吸引力回报的同时承受不确定性。

你所意识到的风险,你可以分析的风险,你可以分散的风险,以及承担后会获得丰厚回报的风险……像这样的风险不必回避。如果你具备真正的洞察力,就可以谨慎地承担此类风险并从而获利。

追求超额投资回报的底线是明确的:你不能指望不承担风险就能赚钱,但也不能指望只承担风险就能赚钱;你得牺牲掉确定性,但必须有技巧、有智慧地进行,并记得控制好自己的情绪。

——橡树资本CEO霍华德马克斯

沿着上述思路,拿熟悉的工具举个例子,可以关注到结构化派息策略或全球全天候风险平价策略的运用。

用结构化派息策略做案例,是因为其把对波动率的定价兑换成现金流,本质上与市场的涨跌并不一定有关,通常市场不大跌,满足一定条件时就能持续获得现金流补贴。越是市场底部,大跌的可能性越低;越是低通胀的环境,现金流就越宝贵。

全球全天候风险平价策略,采取美股、美债、黄金、A股、国内债券的多元配置,这中间的纽带是联接两个周期:全球货币周期(集中反馈在RMB上),和中美经济周期(G2高脱低挂、低相关性)。多元低相关的配置,天然抵御不确定性,不管G2格局的博弈如何演绎和发展,都降低了被“一击致命”的风险。

基于上面的思考,如果投资者是冲着“回避”风险来配置,那么上面举例的固收替代方案,或许并不特别匹配客户的心理诉求,但如果从“管理”风险的角度来思考,不管是以胜率做指挥棒的卖权策略,还是通过多元低相关的配置类策略,都是这个百年未有之大变局的世界格局下,动荡资本市场里的固收替代的有效思路。

在固收替代之路上,大多数人在理智上都明白上述道理,但人性使许多人难以接受这样的观点,即愿意承受一些损失是投资成功的基本要素。

主动管理风险的方案,或许让我们承担了一些意识到的风险;但一味的回避风险,却可能导致我们大幅承担那些压根没有意识到的风险。

这篇文章的读者,您会如何选择呢?