风吹麦浪:美联储降息周期下的投资机遇

全文3388字,阅读约需9分钟

嘉实财富首席宏观分析师 谭华清博士

美联储是全球央行的央行,其一言一行牵动着全球投资者的心。大家感受到了暴力加息的惨烈,也惊叹美股、美国经济在加息周期的韧性和强势。投资者也一如既往的期待降息周期的到来。降息周期终于要来了。我把加息周期当做扫除妖魔鬼怪的过程,也是麦穗成长的过程。降息周期是收获麦穗的过程。降息的风已经吹了好久了,麦子也到了沉甸甸的金黄时刻了。

图1 美联储加息降息周期就像麦穗的成长收获周期

1降息周期不是年年都有、要珍惜

毛主席有诗云,更喜岷山千里雪,三军过后尽开颜。描述的是长征胜利会师后的喜悦之情。

加息周期对于非美国家往往意味着,货币贬值、利率上升、经济衰退。这在外汇储备匮乏、贸易依赖度较高的经济体尤为明显。可以说,天下苦他久矣。

事实上,我们再回头看美联储此轮加息周期对资本市场而言,影响最惨烈的是2022年。全球股市转入熊市,越南市场还经历了外汇储备耗尽的威胁。2023年之后,全球资本市场迎来转机,海外股市纷纷大涨,不少股市还创了新高。

原因何在。根源在于自2023年起,大家就开始预期加息暂停、降息开启。

黎明就在眼前,隧道就在前方。心理和情绪更加踏实、乐观也是情理之中。

市场总是先交易预期,之后再交易基本面。

如果说2023年交易的是预期,那么接下来,我们就要开始交易降息周期这个基本面了。

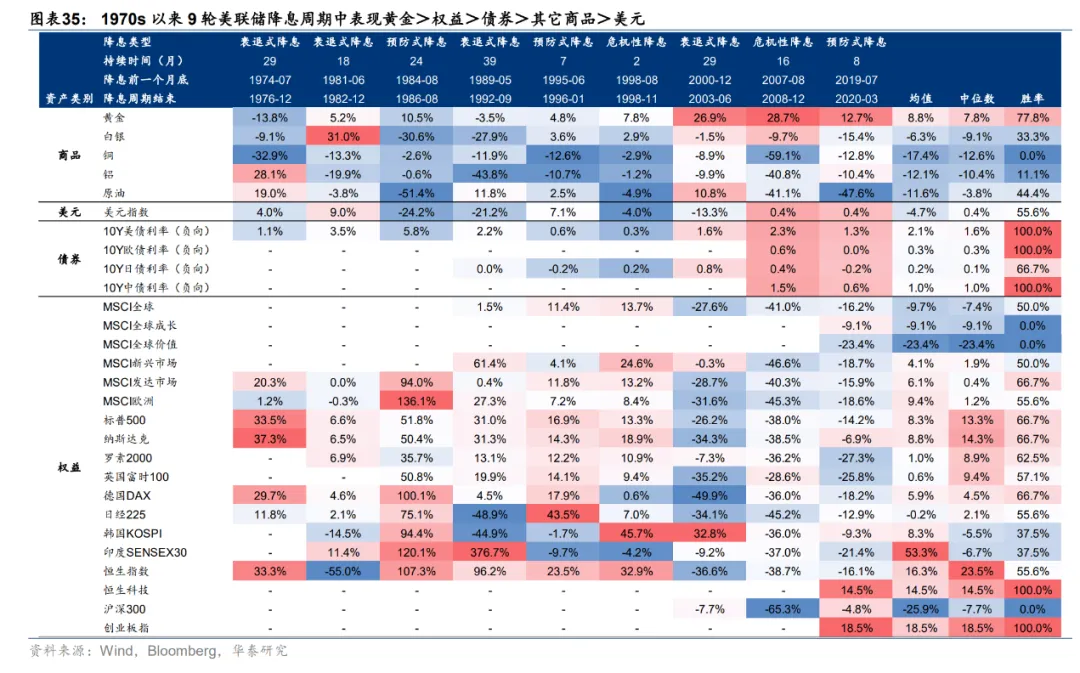

图2 熬过了加息、迎接降息周期

2复盘历史上的降息周期

展望未来之前,我们先复盘历史。

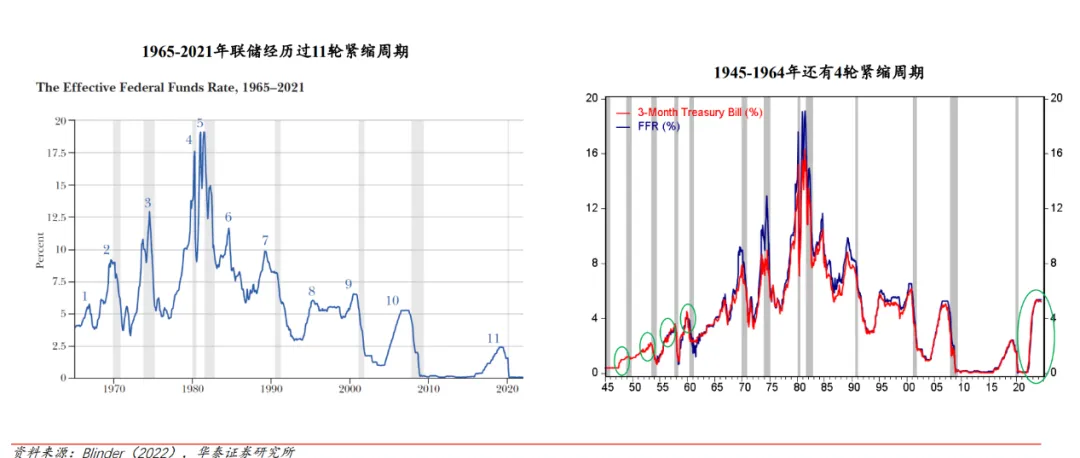

自1970年以来,美联储大约经历了9次降息周期,平均持续37个月,平均累计降息幅度为377个基点,平均累计降息次数为10次。尚未出现过只降息一次的降息周期。

表1 历史上的降息周期

在9次降息周期中,有6次最终发生了衰退,有3次未发生衰退。也基于此,经济学家们把美联储降息主要区分为预防式、衰退式(含危机式)的两种。

这是一个很好的区分。帮助我们理解资产价格在降息周期里面的表现很有帮助。

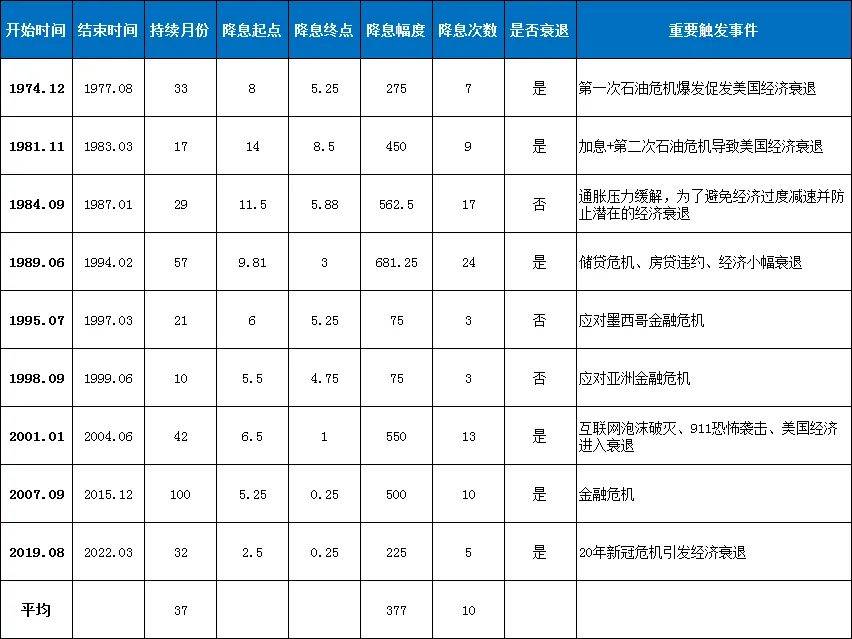

图3 降息周期中资产表现的胜率

注:数据来自华泰证券.测算方法为1970-2022年美联储9轮降息周期下各类资产的表现,基于降息周期次数和上涨次数计算胜率。以上数据仅供参考,历史表现不预示未来,市场有风险,投资需谨慎。

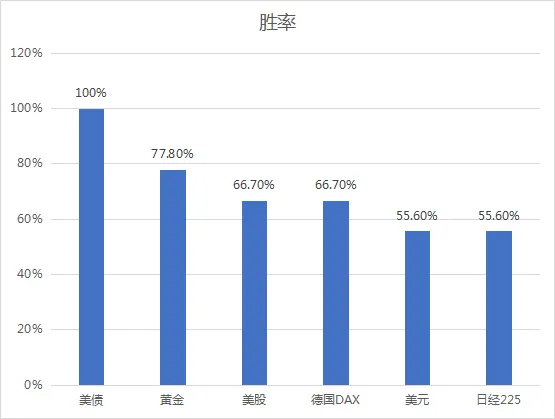

如果把降息性质进行分类,我们从图4中的确可以看到一定的差异。尤其是对于美股。

在衰退式降息周期,美股往往是跌的,至少是先跌一个大的。

图4 降息周期中资产表现

数据来自华泰证券

值得关注的是,不论是预防式降息、还是衰退式降息,美债往往都是上涨的。

3重点资产关注

我们把研究对象切换为大家普遍关心的资产。

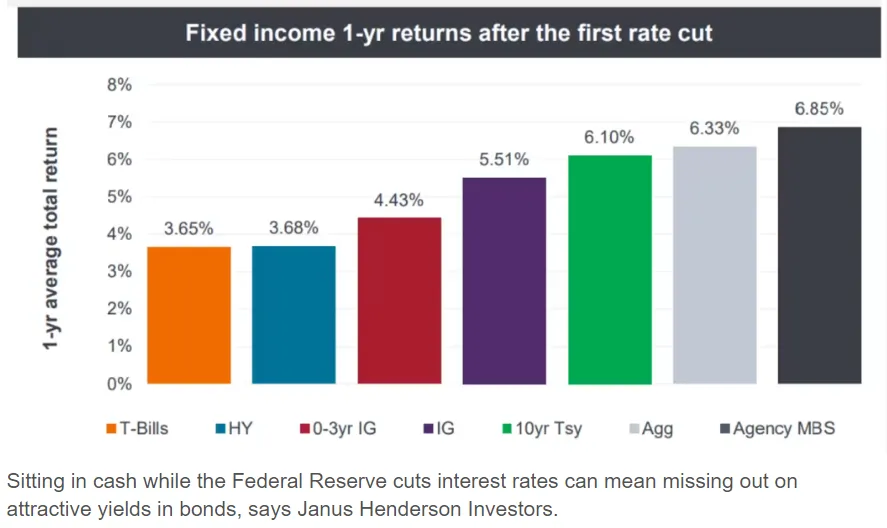

首先我们看美债。下图统计了降息开启之后,未来一年各类债券的平均回报率。

图5 降息周期下美国国债、MBS确定性最高

可以看到,10年期美国国债的回报是6.10%。

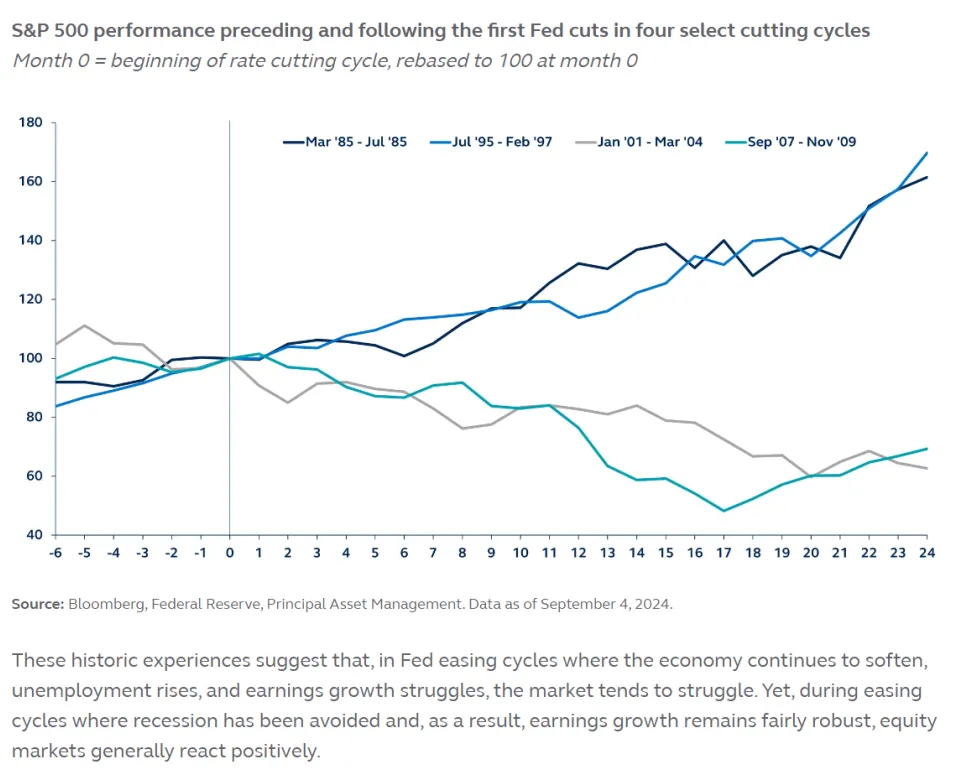

图6 预防式和衰退式降息周期下美股表现迥异

接下来,我们分析一下美股。美股是很有意思的。我们选取了四次比较有代表性的降息周期。分别是1985、1995、2001、2007。前两次降息周期都未发生衰退,而后两次都发生了衰退。

最终的表现来看,未发生衰退的预防式降息美股表现非常强劲,而发生了衰退的衰退式降息则跌幅较大。

因此,我们不能简单的认为降息周期就利好美股。更重要的是判断,这一次降息周期是预防式的还是衰退式的。这种预防式的还是衰退式的可能还是要看经济结果最终有没有发生衰退来确定。

就像,有时候发现嗓子疼,喝一杯板蓝根并没有把感冒防住。

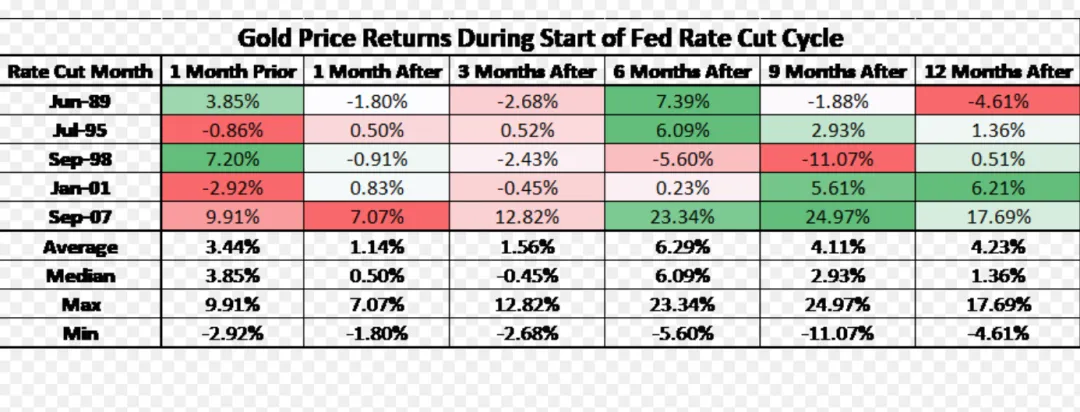

黄金是大家非常关注的资产。这一轮降息预期交易中,黄金已经连续创新高了。接下来降息周期,黄金会怎么走。

图7 降息周期下黄金表现

图片来源:DailyFX

从历史上的降息周期复盘来看,我们可以发现,降息周期刚开始的3个月内,黄金以涨少跌多为主,但跌幅有限。在12个月内涨多跌少。所以说,站在历史的高位,黄金有望维持震荡走高态势。

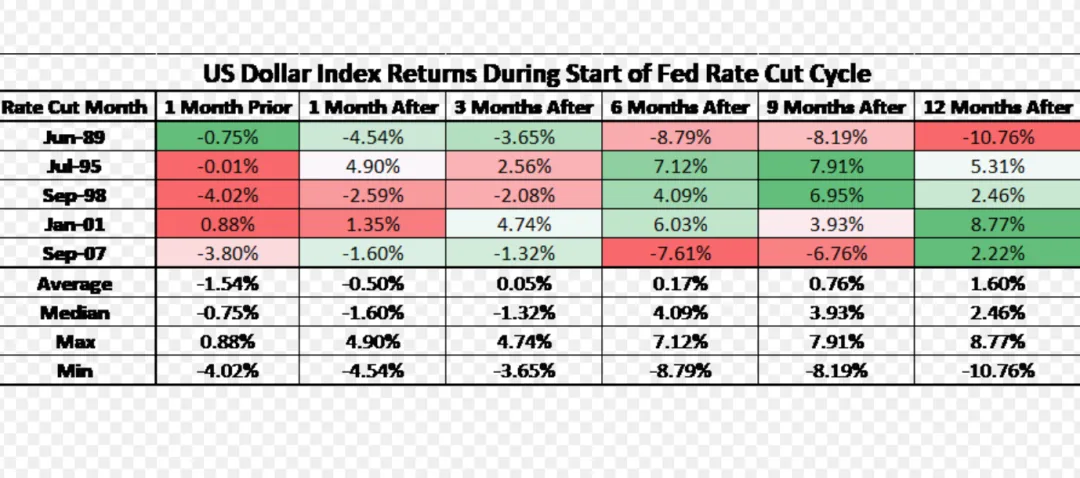

很多国内投资者去海外掘金,不得不面临的问题是美元和人民币汇率问题。

图8 降息周期下美元指数表现

图片来源:DailyFX

降息周期的美元指数会怎么走呢?无论是预防式降息还是衰退式降息,在降息周期早期,美元指数往往以贬值为主,对应的人民币汇率有望升值。在后期美元又总以升值为主,对应人民币汇率可能以贬值为主。

在预防式降息周期中,美元指数总体以贬值为主,而衰退式降息则比较复杂。

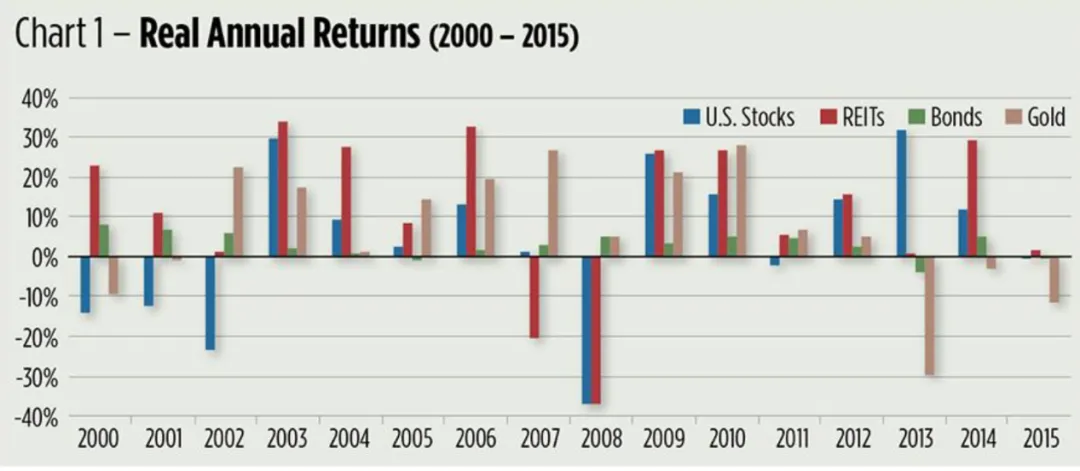

最后,我们看看,同样一个对利率敏感的特殊的长久期资产—REITS资产。REITS资产主要以租金收入为主。投资者获得物业的租金收入。如果利率上行,租金回报没有明显上升的预期来抵消无风险利率的上行,那么REITS类资产通常会下跌。反之,租金回报不发生明显的回落,在利率下行周期中,REITS的表现往往较好。

也就是说,REITS类资产害怕暴力加息,同时也害怕美国经济衰退。

图9 在衰退期REITS表现较为落后

图片来源:DailyFX

4本轮降息周期的展望

美联储降息已经开启,9月19日北京时间凌晨2点,美联储宣布首次降息50个基点。开启了自2020年3月以来的首次降息,也是自2022年3月加息周期以来的首次降息。标志着新一轮降息周期的开启。

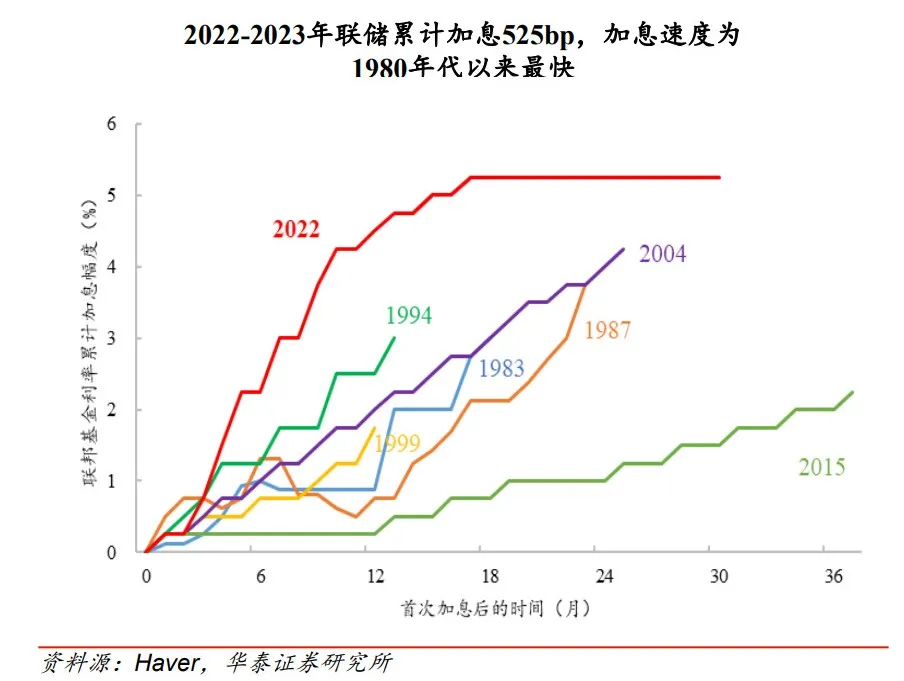

理解本轮降息离不开对这一轮加息周期的理解。

为何会加息这么多?本质上是美国的通胀是过去20年一遇。结果是加息幅度和速度都创了近20年以来的记录。

图10 本轮加息周期是近20年速度最快幅度最高的一次

现在万事俱备了,通胀已经大幅回落了,经济数据也有走弱的一致性。是时候调整货币政策了。

我们说,研判降息周期对资产价格的影响,核心是要判断降息的性质到底属于哪一类。而这一判断又受制于对美国经济是否有大的衰退风险的研判。

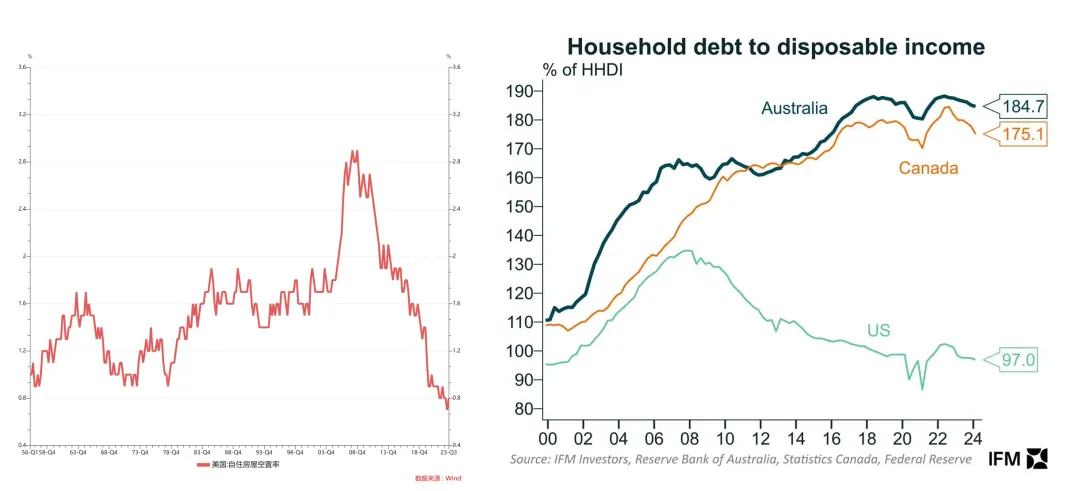

事实上,我们关注的美国房地产市场,依然非常紧张,我们跟踪的美国居民的杠杆率,继续回落。美国经济当前并没有出现明显的失衡风险,地产和居民消费部门具有很强的韧性。因此,我们目前依然认为,美国经济目前不具备大幅衰退风险。

图11 美国地产部门和家庭部门核心指标依然稳健

这样的话,降息幅度和速度核心依赖于通胀的前景。大家知道,实际利率=名义利率-通胀率。如果美国通胀率大幅走弱于预期,那么名义利率应该要尽快跟随,否则的话实际利率会比较高,对经济造成伤害。

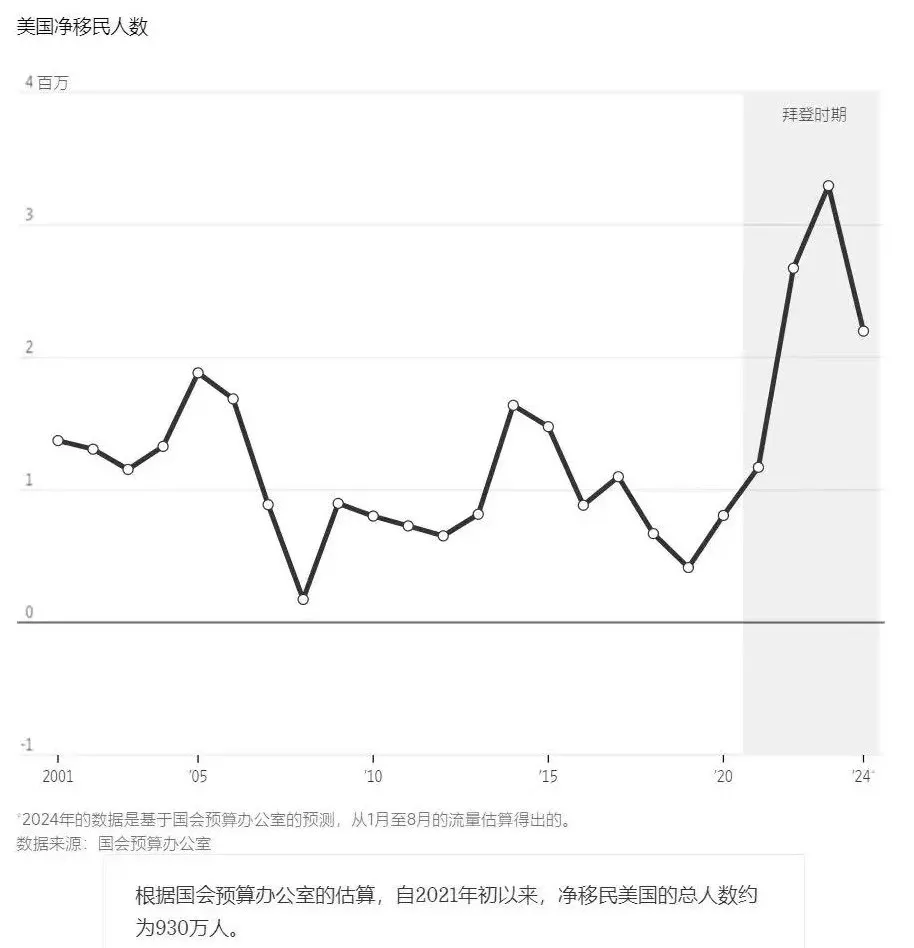

根据对美国这一轮通胀的研究,不论是美国前财长Summers,还是美联储前主席伯南克,都认为,劳动力市场的持续紧张是困扰着美国通胀的根本矛盾。供应链压力和需求扩张的问题都已经基本得到解决。一个得益于疫情结束,一个归功于美联储持续加息。但是缺人是美联储无能为力的事情。美国前财长一度认为,美国经济必然要以严重的衰退为代价才能控制住通胀,正是因为看到了美国劳动力市场无解的紧张局面。但是,这个问题最终依靠拜登的移民大放水意外的解决了。

图12 拜登任期内净移民增加明显

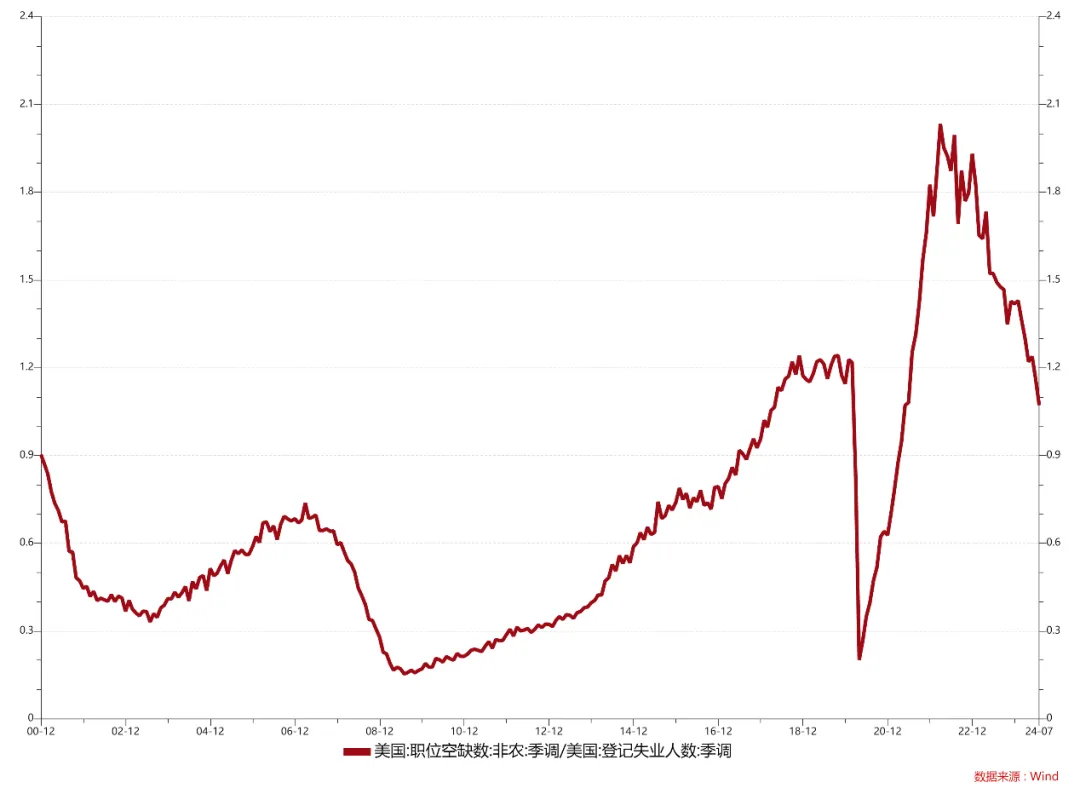

我们发现最新的美国劳动力市场的数据显示,当前美国劳动力市场的宽松程度已经回到疫情前的2018、2019年,而那个时候美国的通胀是非常温和的。

图13 美国劳动力市场关键指标(职位空缺数/失业人数)明显宽松

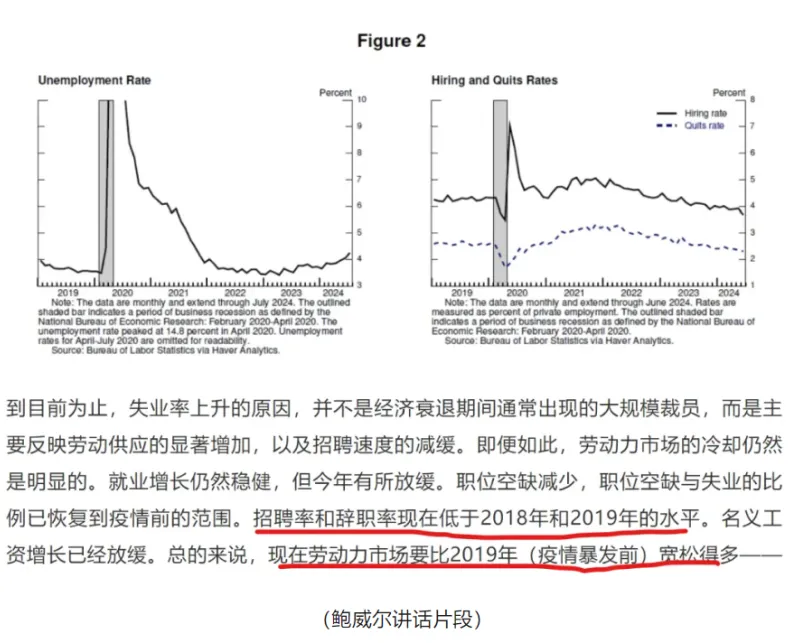

美联储也持相似的观点,8月23日,美联储主席在Jackson Hole全球央行主席会议上表示,当前美国劳动力市场降温明显,大部分降温发生在近6个月。包括招聘率和辞职率等指标都比2018、2019年还要宽松。

图14

注:图片来自财联社

既然劳动力市场紧张矛盾大幅缓解,可以预期美国通胀二次反弹的风险也随之大幅降低。美联储有底气和信心做出比较明显的降息决策。

同时我们也要注意到,这一轮劳动力市场宽松,部分归功于美联储加息对经济总需求的抑制,核心还是劳动力供给方面的宽松。

在这个基础上,我们并没有因为劳动力市场软化而改变美国经济衰退风险低的判断。

表2 预防式降息周期资产推荐

经济有韧性,通胀已经大幅回落,美联储降息周期比之前市场预期的要速度快、幅度大。

降息周期更接近预防式降息。

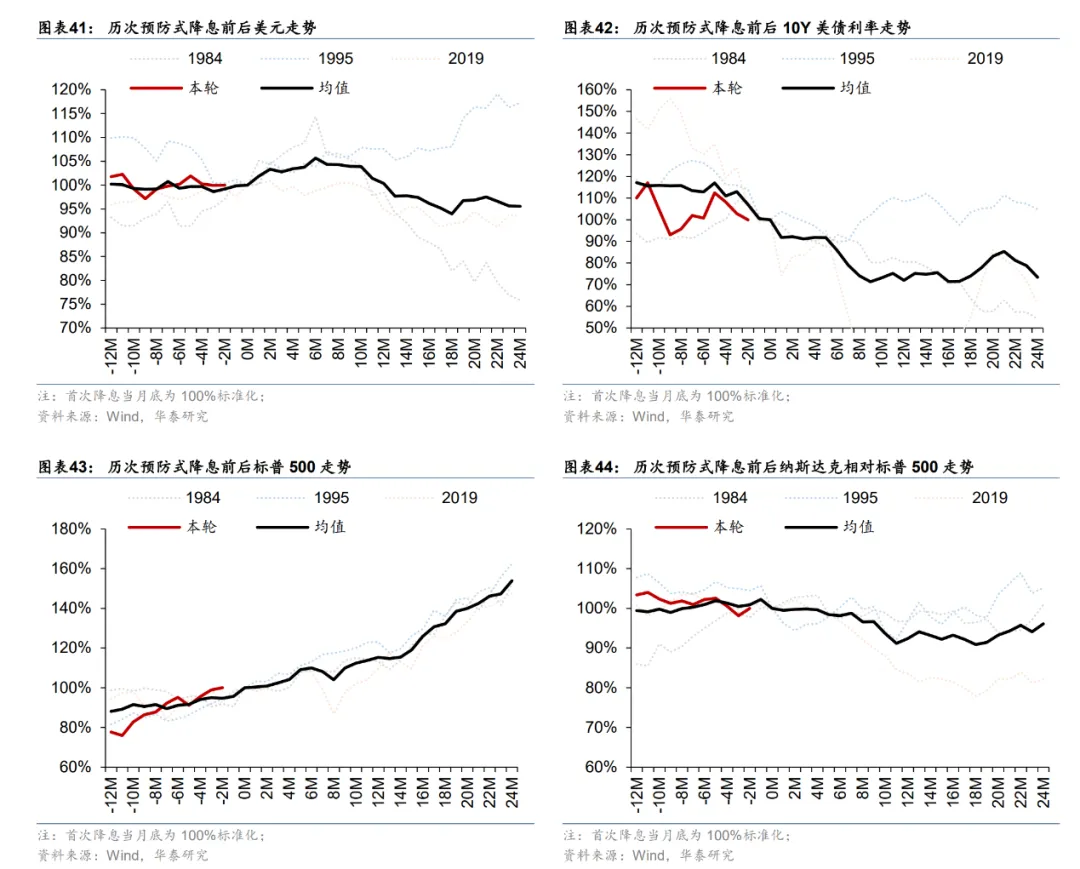

图15 预防式降息周期下美元走势、美债走势、美股走势

图片来源:华泰证券

根据华泰证券的统计,在预防式降息周期中,美元指数总体偏弱,美债、美股受益,其中标普500阶段性好于纳斯达克。

综上分析,基于我们对美国经济和降息周期的历史的复盘,我们认为,此轮降息周期可以重点关注:

· 美债,尤其是投资级美债

· 美股

· REITS