美联储降息预期降温,但美债依然是贯穿全年的投资机会

全文2493字,阅读约需4分钟

2024年初以来,我们为投资者提示了被归纳为“五朵金花”的五条投资线索,其中,美债是基于美元降息周期背景下重要战略机会。如今,两个月过去,美债收益率震荡升高,伴随着市场再次展开对美联储降息预期的讨论,美债的战略投资机遇期能否持续?嘉实财富全球资产配置总监王智强博士为您解读:

一、降息预期与高利率时代的结束?

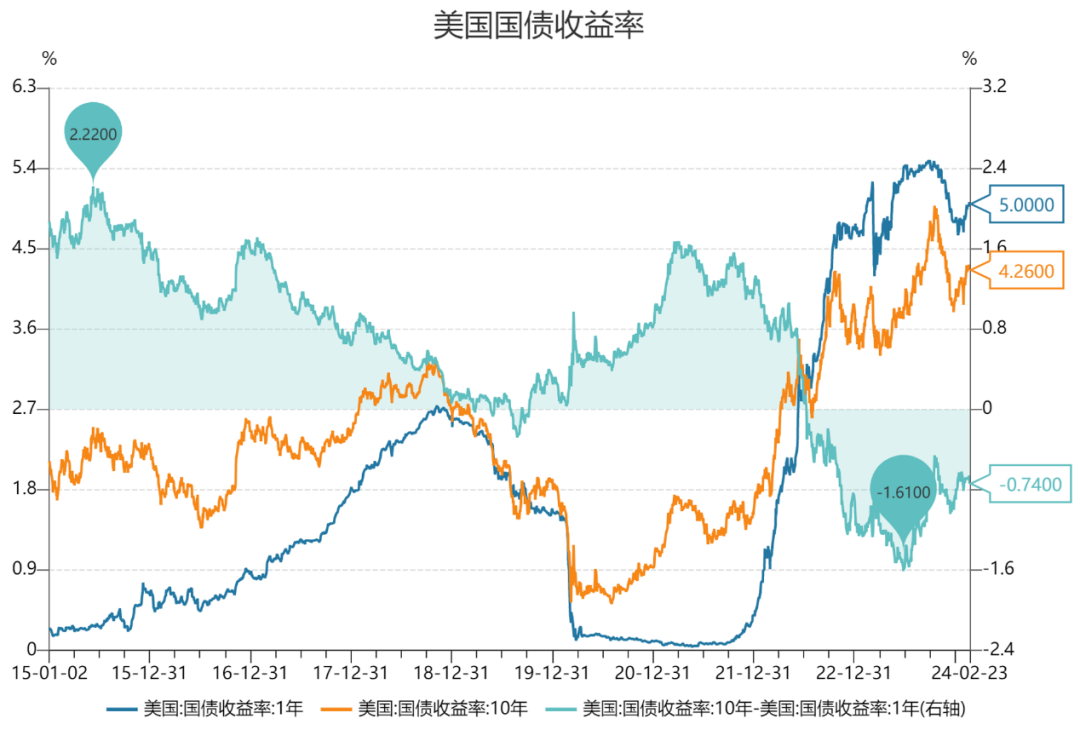

到目前为止,从期限结构上来看美国国债依然呈现出收益率曲线倒挂的局面(见下图)。换言之,短期债券的利率更高,而长端债券利率更低,这其实也预示出未来美联储可能逐步降息的前景,因为当前短期的政策利率要实质高于长期政策利率。

数据来源:Wind.

截至2024年2月23日,美国的一年期国债利率大概处于5%左右的位置,而十年期国债的收益率大概在4.25%左右,较2024年年初(不到4%)有小幅反弹。美债收益率为何出现小幅反弹?根本的原因是市场对2024年美联储的潜在降息时点、降息次数做出了新的判断。

美联储2024年1月宣布连续第四次维持利率不变。FOMC预计,在对通胀持续向2%迈进抱有更大信心之前,降低目标区间是不合适的。美联储主席鲍威尔则表示,虽然利率已经接近峰值,但3月起降息不太可能。尽管反通胀取得了很大进展,美联储的基调仍是对通货膨胀保持谨慎。会议纪要称,“大多数”官员注意到了过快降息的风险,并希望仔细评估数据,以在反通胀方面取得更多进展。“一些与会者指出,价格稳定方面的进展可能会停滞。而美联储决策者普遍同意,在考虑降息之前,他们需要对通胀的下降更有信心。”因此,美联储将利率维持在高位的局面可能还会持续一段时间。

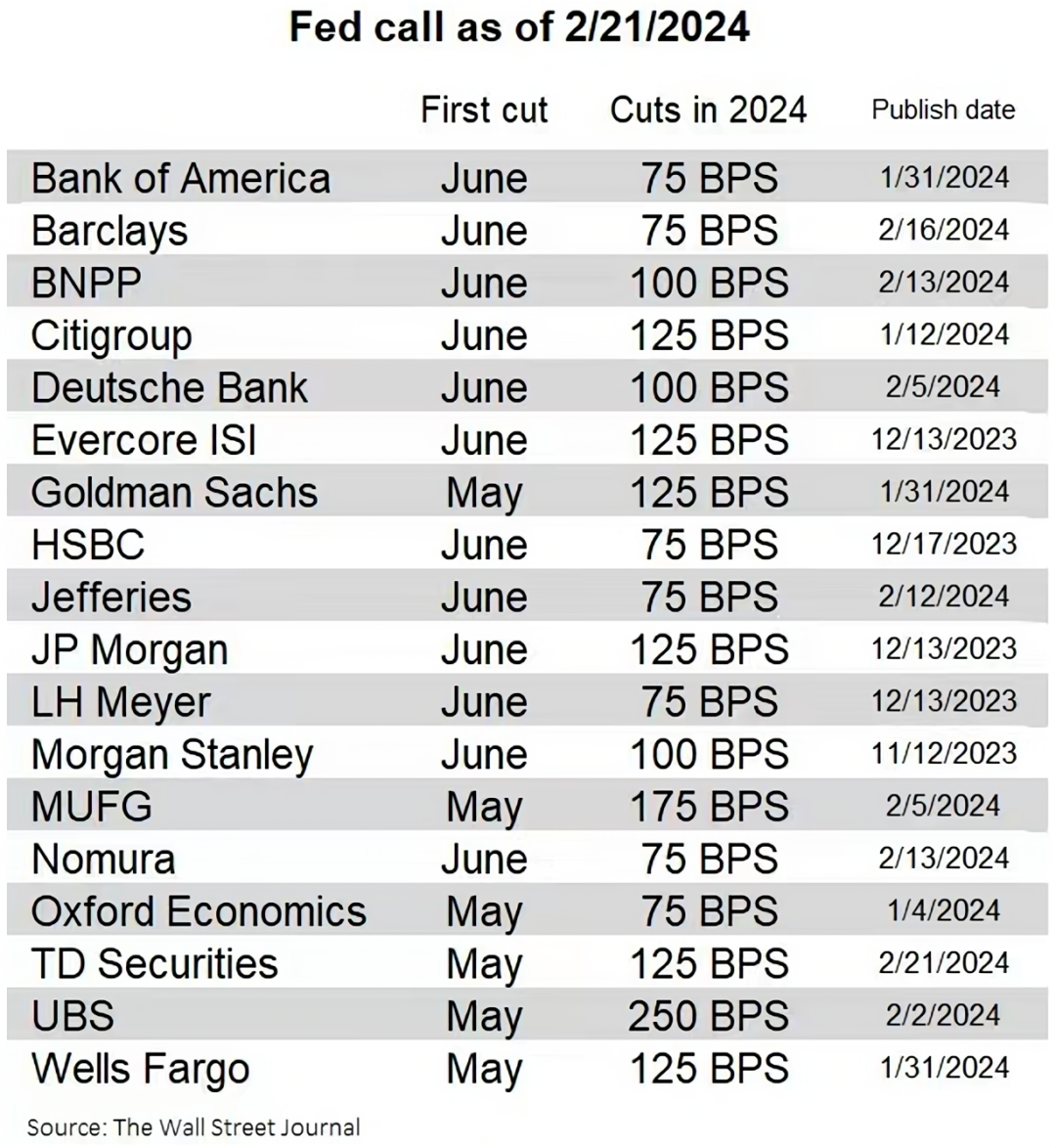

华尔街主流机构也对美联储2024年可能首次降息的时点进行了预测(见下图),大部分机构预测的时点主要集中于5月和6月,其中6月的预测比例更高。至于降息的幅度,以单次25BPS来计算,大多数机构认为或将降息三至六次不等。

数据来源:Wall Street Journal

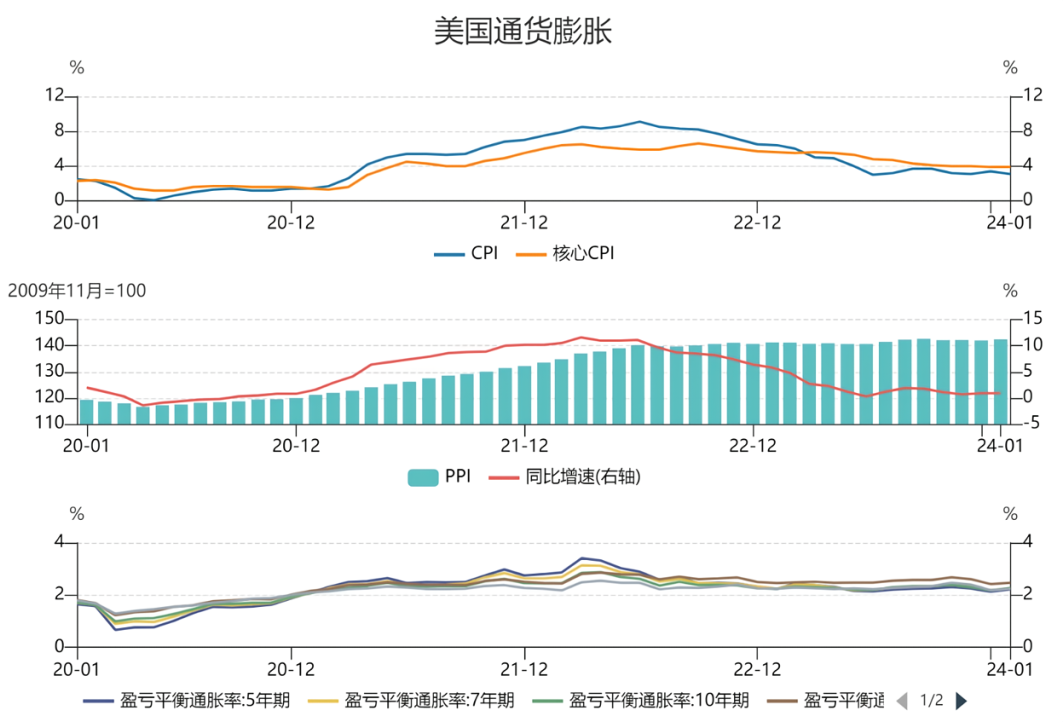

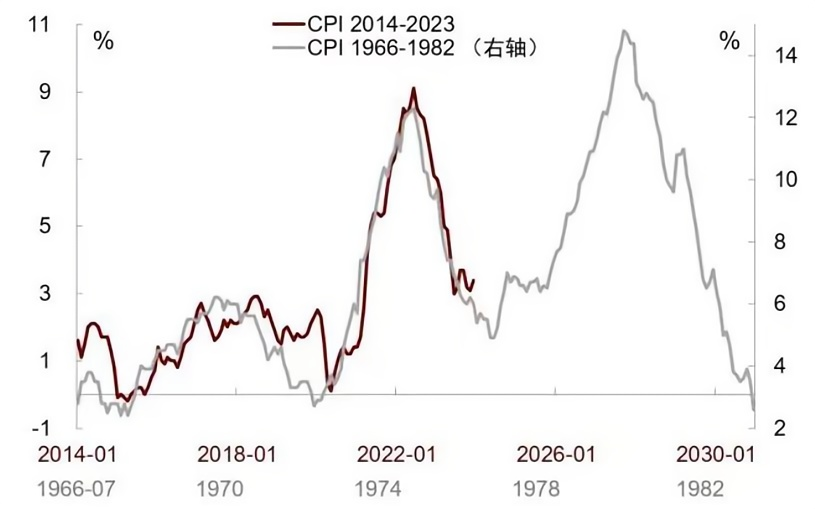

决定美国利率走向的核心逻辑还是要看对于通胀的控制情况。相较于高点来说,目前为止美国通胀水平的回落幅度已经相当明显(见下图),CPI由峰值的9%左右回落至3%-4%的水平。但鉴于在上世纪大滞胀时代中,美联储曾在“判断通胀得以控制后结束紧缩性货币政策”,由此导致通胀发生了二次拉升,因此这一轮势必会更加注重避免“重蹈覆辙”。

数据来源:Wind.

数据来源:中金公司

一般情况下我们认为,在紧缩性货币政策的环境下,持续高企的利率会对经济活动造成一定伤害。但从当前的数据来看,美国经济仍然保持着一定的韧性。如果既能控制通胀水平,又未对经济造成实质性的伤害,就代表美国经济完成了“软着陆”。美银(BofA)公布的2024年2月2日至8日的全球基金经理调查显示,在被问及今年的美国经济走势时,2/3 的受访者预测“软着陆”,20% 预测“不着陆”,10%预测“硬着陆”,代表多数人依然看好美国经济实现“软着陆”。

但也有机构认为美国经济的衰退“只是被推迟,没有被消灭”。投资咨询公司BCA Research就认为,多数指标均显示美国经济“正在降温”,“就像水在温度降到0度以下就会冻结一样,一个经济体在温度降到足够低的时候也会冻结,当山峰的一侧积聚了足够多的雪时,就会发生雪崩”。

我们认为,美元的高利率周期可能还会持续较长一段时间,但其所持续的时间越长,美国发生经济衰退的概率就越高,因此降息周期早晚会到来,只不过降息的幅度可能不如市场所预期般那样激进,预计美联储首次宣布降息可能发生在2024年年中,全年降息次数约为2-3次。

二、当前仍是美债的战略投资机遇期

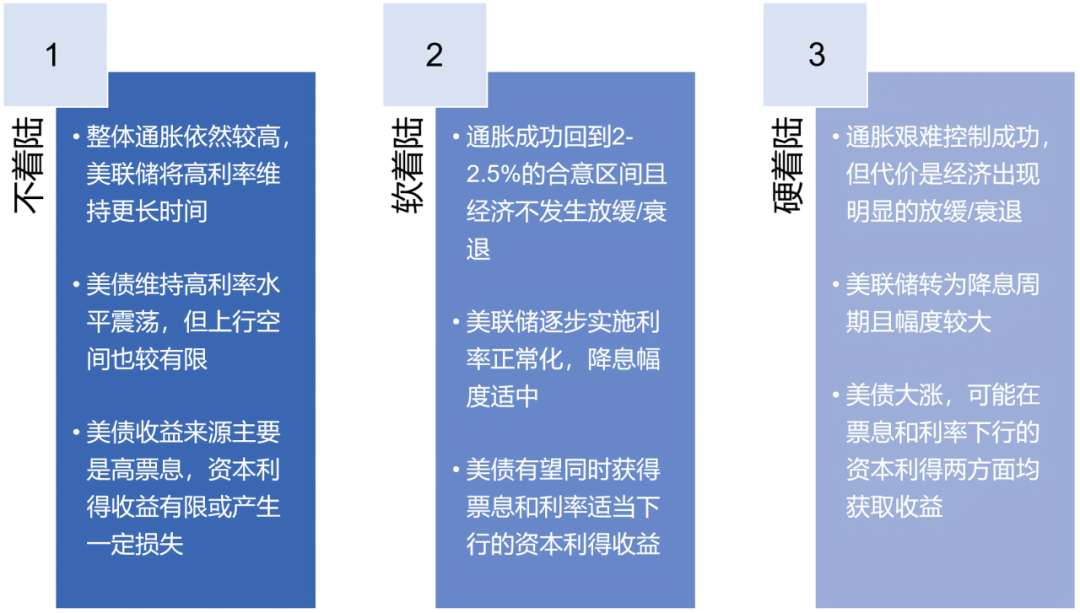

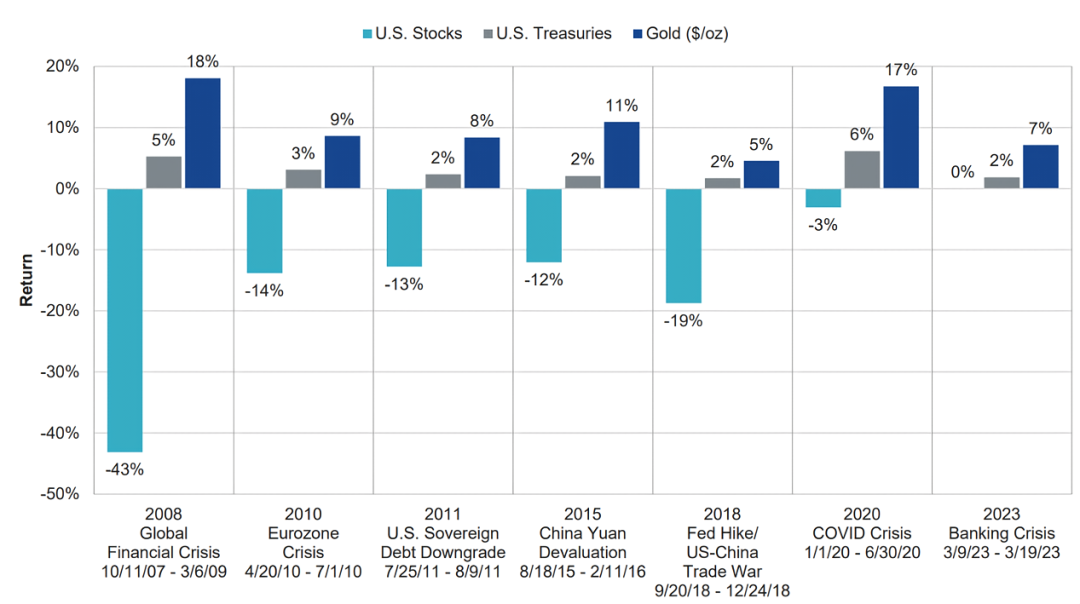

多数情形下,美债的收益预期依然是相对乐观的。在大概率发生的美国经济“软着陆”情形下,经济不发生放缓/衰退,美联储逐步实施利率正常化,降息幅度适中,美债有望同时获得票息和利率适当下行的资本利得收益;在小概率发生的美国经济“硬着陆”情形下,经济出现明显放缓/衰退,美联储或转为降息周期且幅度较大,有望推动美债大涨,可能在票息和利率下行的资本利得两方面均获取收益。

数据来源:嘉实财富。以上仅为投资者宣传教育之目的,不构成任何投资建议,亦不构成任何收益承诺。

有赖于15-20年内罕见的高利率环境,债券的票息收益持续处于较高水平,仅是单纯持有债券本身,就有望给投资者带来较好的票息收益。而如果未来降息周期正式启动,利率的下行也或将给美债带来一定的资本利得收益。只有在美国经济发生“不着陆”的情形下,当整体通胀依然较高、美联储将高利率维持更长时间,债券的收益可能遭遇一定压力,但即便如此,如果将投资期限适当拉长,其整体收益表现仍将可能是较为不错的(如下图所示为摩根资产对不同经济前景下的美债收益预期测算)。

数据来源:摩根资产。以上仅为投资者宣传教育之目的,不构成任何投资建议,亦不构成任何收益承诺。

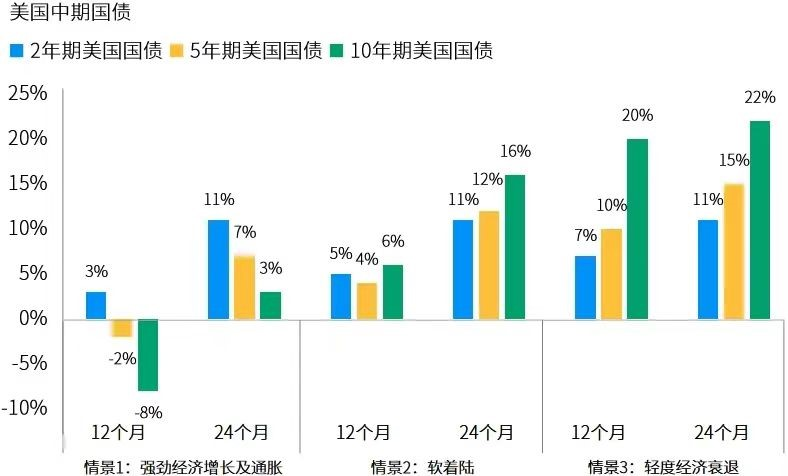

除此之外,美债还具有一定的防风险作用。一提到避险或者说对冲风险,很多人首先想到的可能是黄金或日元,但其实,美债也可以被视为一类避险资产。每当全球范围内有风险事件发生时(见下图),美债的收益率表现通常较好,这体现出它的抗风险力。2024年,全球部分国家和地区将面临换届选举(例如,美股总统选举结果将于11月5日见分晓),全球政治经济环境依然复杂而存有变数,美债的配置价值也因此凸显。

数据来源:范达。以上仅为投资者宣传教育之目的,不构成任何投资建议,亦不构成任何收益承诺。

投资者们“用脚投票”的实际行动也彰显了美债的吸引力。在2022年美联储加息最为猛烈的周期内,多数债券板块都遭遇了明显的抛售。但进入2023年之后,多个债券板块如投资等级债等,均出现了资金的净流入。2024年初以来,债券板块更是持续吸引资金流入。

数据来源:摩根资产

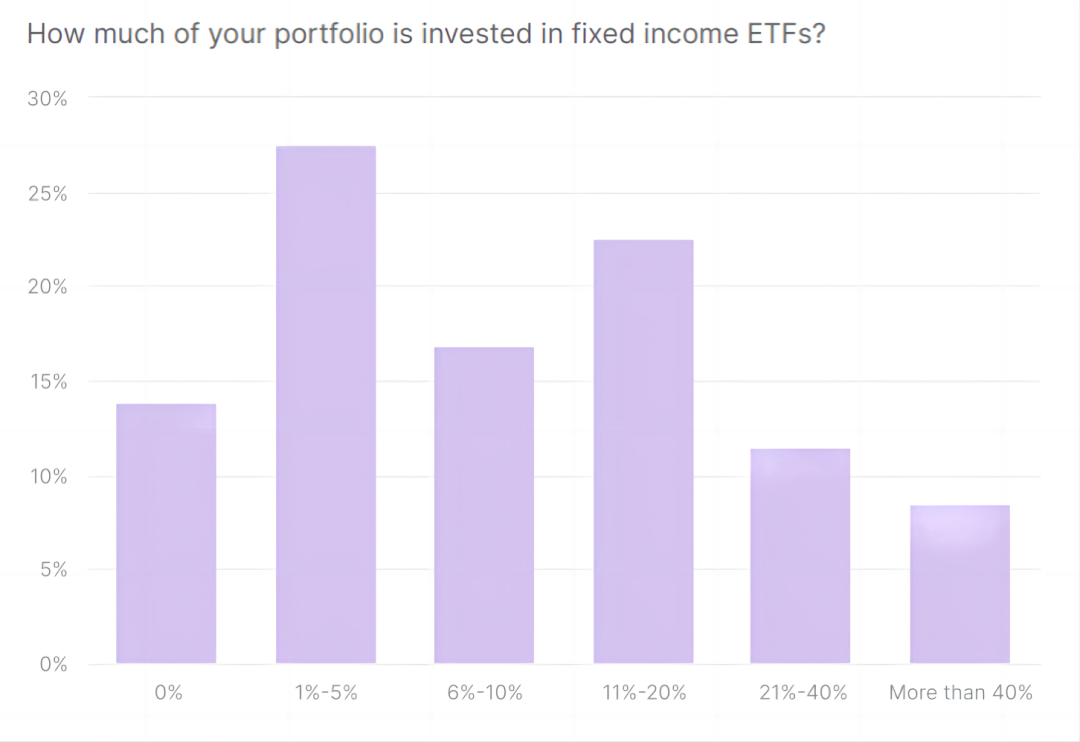

针对ETF机构投资者的调研结果也显示,大多数机构投资者希望在自己的投资组合中适当配置债券。如果我们对债券收益来源进行拆解,尤其是放在长期维度来看,票息几乎是债券长期收益的主要来源。而身处当前的高利率时代,就决定了固收类、债券类的资产更适应于当下环境,美债依然是贯穿全年的投资机会。

数据来源:摩根大通

总结来说,尽管年初至今美债收益率震荡升高,市场对美联储首次降息的时点预期推后、降息次数预期减少,但这些仍无碍美债投资的中期逻辑框架,我们认为,美债依然是今年五朵金花投资机会之一,也仍将是贯穿全年的投资主题之一。